Порядок заполнения кудир при усн «доходы минус расходы»

Содержание:

- Программа для ведения книги доходов и расходов при УСН

- Как отражать доходы в КУДиР

- Утром стулья, а вечером деньги

- Основная система налогообложения

- Ведение книги доходов и расходов при УСН: правила и ответственность

- Основная система налогообложения

- Что представляет из себя КУДиР?

- Как вести книгу доходов и расходов?

- Общий порядок ведения КУДиР в 2020 году

- Как вносить данные в книгу учета доходов и расходов

- Что считать доходом?

- Заполнение КУДИР при УСН Доходы

- Порядок заполнения КУДиР для ИП на УСН по шагам

- Принцип КУДиР: нужно ли ее вести в 2021 году

- Заключение

Программа для ведения книги доходов и расходов при УСН

К счастью, появление онлайн-сервисов сделала жизнь предпринимателей и бухгалтеров намного проще. Теперь, чтобы заполнить КУДиР быстро и без ошибок, не нужно мучиться с Excel-ем или иными редакторами. Впрочем, если вам так удобнее, можете ее на нашем сайте. Однако, в дело всегда может вмешаться человеческий фактор и вероятность ошибок сильно возрастает. Чтобы этого не произошло, по-дружески рекомендуем вам воспользоваться специальными программами.

Почему стоит вести КУДиР в онлайн-программе:

- Автоматическое обновление форм отчетов. Вы всегда уверены в том, что книга будет составлена в том виде, как того требует действующее законодательство, а значит не будет проблем с налоговыми органами в случае проверки.

- Загрузка хозяйственных операций в 1 клик. Буквально так! Вы просто закачиваете выписку из своего интернет-банка в программу и все. Более того, вы можете интегрировать онлайн-сервис со своим банком и данные об оборотах по счету будут поступать туда автоматически. На данный момент реализована интеграция со следующими банками: «Сбербанк», «АЛЬФА-БАНК» , «Modulbank», «Точка», Тинькофф, «АВАНГАРД».

- Точный расчет итоговых показателей. Excel, конечно тоже помогает облегчить подсчеты, однако допустить ошибку все же возможно. В онлайн программе это практически исключено.

- Удобство работы с данными. После того, как выписка банка загружена в комплекс, вы можете легко удалить ненужные статьи расходов или доходов нажатием мыши, ровно как и добавить что-то в ручную. При этом программа сразу пересчитает все итоги и сформирует КУДиР для вас в готовом конечном варианте.

- Доступ из любой точки мира 24/7. Вам не нужно скачивать программу на компьютер или иной гаджет или обновлять ее. Все данные доступны через электронный кабинет по логину и паролю в любое время суток и из любого места где есть интернет.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

Акт приема-передачи №5 |

Поступление товаров от ООО «Ай-ай-ка» по договору №11/2 от 10.11.2020 | 25 000 |

Доходы в валюте

Валютные поступления учитывайте вместе с теми, что получили в рублях. Их сумму нужно пересчитать в рубли по курсу ЦБ, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность в валюте переоценивать нужно, но возникшие при этом курсовые разницы в КУДиР не отражаются. Но под это правило не подпадают курсовые разницы, возникшие при изменении курса валюты в момент продажи или покупки. Положительные курсовые разницы между официальным и коммерческим курсами продаваемой валюты включайте в доходы и отражайте в книге учета

Субсидии на развитие бизнеса

Это тот случай, когда упрощенец-доходник может что-то вписать в графу 5 «Расходы» и учесть эти расходы при расчете налога. Сумму полученной субсидии отразите в графе 4 раздела 1, а в графе 5 укажите расходы, оплаченные за счет этих средств.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов — разница между показателями будет равна нулю.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» | 25 000 | |

| 2 | 25.11.2020

п/п №67 |

Возврат аванса покупателю ООО «Ганимед» | – 25 000 |

Утром стулья, а вечером деньги

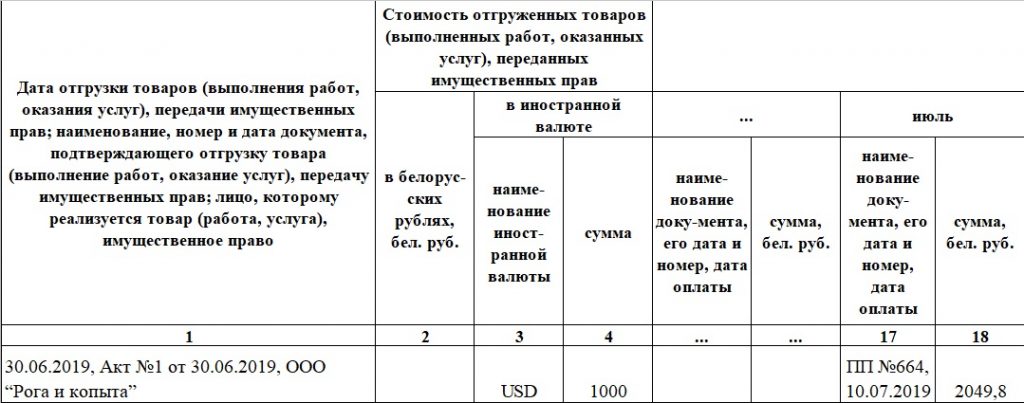

Допустим, сперва вы выполнили какую-то работу (или передали товар – не суть) для ООО “Рога и копыта” на 1000 долларов – и подписали об этом акт (пусть это будет акт №1 от 30 июня 2019 года). А потом, 10 июля, вам на счет поступили деньги в оговоренном объеме. В этом случае вы будете записывать операцию в 1-й пункт части II первого раздела книги.

В первом столбце необходимо указать, на основании чего вам платят деньги: когда, какой документ и с кем вы подписали. Для нашего примера в первый столбец необходимо будет записать: 30.06.2019, Акт №1 от 30.06.2019, ООО “Рога и копыта”.

Далее все зависит от того, в какой валюте вы заключили сделку. Там отдельные графы для белорусских рублей и для иностранной валюты. Если в “белках” (столбец 2) нужно вписать только цифры, то для валюты нужно уточнить ее наименование. В нашем примере в столбец 3 впишем “USD”, а в столбец 4 – “1000”.

Столбец “Отгрузка” разбит по месяцам. В нашем примере это июль, ищем столбцы 17-18. Неудобство стандартной таблицы, которую предлагает налоговая, в том, что месяцы с июня по декабрь переползают вниз – таким образом, вам придется вручную считать строки. Допустим, за январь-май в первом столбце у вас уже накопилось 10 записей. Соответственно, наш пример вы пишете в 11 строке. Когда вы пролистаете таблицу вниз, до июня, не ошибитесь: запись должна быть не в первой строчке, а в той же, 11-й!

Итак, у вас есть два столбца: про документ (столбец 17) и про сумму (столбец 18). Речь идет о документе, который подтверждает перечисление вам денег: это не акт и не ваш счет, а документ из банка – например, платежное поручение (сокращенно ПП). Вы можете найти его номер в банковской выписке – в интернет-банкинге или в письмах банка вам на электронную почту. Там же будет указана дата, когда деньги поступили. Таким образом, в нашем примере в столбец 17 пишем “ПП №ХХХ, 10.07.2019”. Что касается столбца 18, если сумма в белорусских рублях, то все просто: сколько поступило на счет – столько и записываем. А вот если деньги пришли в валюте (как в нашем примере), то их сперва нужно перевести в белорусские рубли по курсу Нацбанка на день их поступления. Поскольку курс доллара на 10.07.2019 был 2,0498, то в нашем примере в столбец 18 запишем “2049,8”.

Лайфхак: удобная подборка курсов всех валют на любую дату есть на сайте Нацбанка.

Наконец, не забудьте заполнить чуть ниже графу “Итого за месяц”, суммировав все ваши поступления.

Основная система налогообложения

КУДиР для ИП на ОСНО состоит из таких разделов:

- Сведения об ИП. Указываются его ФИО, адрес, контактные данные, ИНН, реквизиты свидетельства о статусе ИП, данные об основном виде деятельности, лицензиях, банковских счетах, а также информация о налоговом органе.

- . Перечислены разделы, из которых состоит КУДиР, и входящие в них таблицы.

- Раздел I. Учет доходов и расходов. Указывается приобретенное и израсходованное сырье и полуфабрикаты по видам продукции, а также иные материальные затраты по видам деятельности.

- Раздел II. Расчет амортизации основных средств. Указываются данные о времени приобретения, сроке использования и стоимости ОС, которые ИП применяет в своей предпринимательской деятельности. Производится расчет суммы амортизации, которая включается в расходы.

- Раздел III. Расчет амортизации по малоценным и быстроизнашивающимся предметам, не списанным на 01.01.2002.

- Раздел IV. Расчет амортизации НМА. Отражаются данные в отношении нематериальных активов о времени их приобретения и периоде использования, нормах амортизации и так далее. Рассчитывается сумма амортизации, подлежащая включению в расходы.

- Раздел V. Расчет начисленной и выплаченной оплаты труда. По каждому работнику отражаются данные о начислении заработной платы и иных вознаграждений, а также об удержание НДФЛ.

- Раздел VI. Определение налоговой базы по налогу на доходы физических лиц. Отражаются сводные данные по доходам и расходам. Рассчитывается налогооблагаемая база по НДФЛ, который ИП уплачивает за себя.

Образец заполнения КУДиР на ОСНО, начало таблицы 1-1А

Образец заполнения КУДиР на ОСНО, продолжение таблицы 1-1А

Ведение книги доходов и расходов при УСН: правила и ответственность

В соответствии со ст. 346.24 НК РФ все налогоплательщики, избравшие УСНО, должны вести учет полученных доходов и понесенных затрат с целью определения объекта обложения налогом. Для этой цели ежегодно заводится налоговый регистр: книга доходов и расходов.

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный — 40 000 руб. (п. 3 ст. 120 НК РФ).

Если нарушение порядка ведения налогового учета не привело к занижению налога, штраф для налогоплательщика составит от 10 000 до 30 000 рублей (пп. 2 и 3 ст. 120 НК РФ). Непредставление книги по требованию проверяющих обернется штрафом в размере 200 руб. (ст. 126 НК РФ) плюс 300–500 руб. (ст. 15.6 КоАП) в виде административного взыскания на руководителя юридического лица.

Обязан ли ИП на УСН вести КУДиР

Выполнение деятельности в формате предпринимателя предполагает осуществление учета в упрощенном формате. Данное правило упрощает многое и при использовании режима УСН. Однако, требование закона таково, что ИП должен вести учет доходов и расходов по налогообложению в специальном регистре, которым выступает данная книга.

Отказаться от ее применения предприниматель не может. На основании ее оформляется декларация по УСН. Здесь ИП должен записывать все операции, какие затрагивают определение единого налога по УСН. Книга по учету доходов и расходов нужна и при работе только по доходам, и при уменьшении их на произведенные расходы.

Оформлять ее можно любым доступным для предпринимателя способом. Это может быть осуществление записей в одноименном журнале на бумаге. Вести книгу ИП может и в электронном формате. При этом он должен ее распечатывать либо по завершении квартала, либо налогового периода.

Обязательно представлять ее в налоговую в настоящее время нет нужды. Это делается при поступлении соответствующего требования от ИФНС.

Изменения в 2020 году

В журнале теперь появился еще один раздел. Он должен содержать информацию по перечислению торгового сбора. Сделано это потому, что на УСН «Доходы» субъекты бизнеса могут снижать размер рассчитанного налога на произведенные перечисления по торговому сбору. В настоящее время торговый сбор существует пока что только в Москве.

В новом разделе все операции по уплате сбора отражаются в порядке хронологии, при этом осуществляется группировка их по кварталам.

Минфин подтвердил, что теперь книга доходов и расходов может не заверяться печатью. Данное правило связано с тем, что фирмы сейчас самостоятельно решают использовать им печать или нет. Печать теперь можно не ставить и на распечатанном в бумажном экземпляре КУДиР.

Действующее законодательство в сфере налогов устанавливает, что книга учета доходов и расходов для ИП на УСН и компаний, в новом виде должна отражать только доходы налогоплательщика. Включать в нее, как это делалось ранее, прибыль иностранных компаний, какие были подконтрольны субъекту, теперь не нужно.

Это сделано потому, что расчет налога на прибыль по деятельности контролируемой компании субъекты должны производить по другим регистрам, а в книгу необходимо включать только доходы самого налогоплательщика.

В таблице книги, где упрощенцы, применяющие ставку налога 6%, отражали перечисленные страховые взносы, переименована графа. Это позволяет теперь предпринимателям без ограничения учитывать страховые взносы в ПФР без разбиения их части.

Основная система налогообложения

КУДиР для ИП на ОСНО состоит из таких разделов:

- Сведения об ИП. Указываются его ФИО, адрес, контактные данные, ИНН, реквизиты свидетельства о статусе ИП, данные об основном виде деятельности, лицензиях, банковских счетах, а также информация о налоговом органе.

- . Перечислены разделы, из которых состоит КУДиР, и входящие в них таблицы.

- Раздел I. Учет доходов и расходов. Указывается приобретенное и израсходованное сырье и полуфабрикаты по видам продукции, а также иные материальные затраты по видам деятельности.

- Раздел II. Расчет амортизации основных средств. Указываются данные о времени приобретения, сроке использования и стоимости ОС, которые ИП применяет в своей предпринимательской деятельности. Производится расчет суммы амортизации, которая включается в расходы.

- Раздел III. Расчет амортизации по малоценным и быстроизнашивающимся предметам, не списанным на 01.01.2002.

- Раздел IV. Расчет амортизации НМА. Отражаются данные в отношении нематериальных активов о времени их приобретения и периоде использования, нормах амортизации и так далее. Рассчитывается сумма амортизации, подлежащая включению в расходы.

- Раздел V. Расчет начисленной и выплаченной оплаты труда. По каждому работнику отражаются данные о начислении заработной платы и иных вознаграждений, а также об удержание НДФЛ.

- Раздел VI. Определение налоговой базы по налогу на доходы физических лиц. Отражаются сводные данные по доходам и расходам. Рассчитывается налогооблагаемая база по НДФЛ, который ИП уплачивает за себя.

Образец заполнения КУДиР на ОСНО, начало таблицы 1-1А

Образец заполнения КУДиР на ОСНО, продолжение таблицы 1-1А

Что представляет из себя КУДиР?

Все индивидуальные предприниматели и организации, если они выбрали для себя УСН, должны исправно вести книгу учета по расходам и доходам.

ИП должны отражать все свои бизнес операции в хронологическом порядке за отчетный период, в соответствии с данными из первичных документов.

Общие правила оформления книги учета по расходам и доходам:

- Предприниматель может вести книгу в электронном виде, но каждый раз по окончанию отчетного периода должен распечатать ее на бумажный носитель.

- Для каждого последующего налогового периода нужно открывать новую книгу.

- У книги учета по расходам и доходам, распечатанной в бумажном виде, каждая страница должна быть пронумерована, сама книга прошивается. Веревочка на последней странице заклеивается бумагой, на которой указывается количество страниц.

- Под данными расписывается руководитель организации (лично ИП).

- Также, если есть, ставится печать.

- Если при заполнении КУДиР была допущена ошибка, то после ее исправления под ней ставится роспись руководителя, обоснование исправления и дата коррекции. При наличии ставится печать.

Здесь представлен только краткий перечень основных правил, которых вы должны следовать при ведении книги учета по расходам и доходам.

Законодательство периодически изменяется и дополняется, поэтому появляется все больше нюансов, которые нужно учитывать.

.png)

Как вести книгу доходов и расходов?

На каждый год заводится отдельный регистр по форме, закрепленной Минфином в приказе №135н от 22.10.12, с начала ведения бизнеса на УСН.

Доступны два метода ведения книги:

- В бумажном виде – все записи о совершаемых операциях вносятся вручную ручкой. Книгу нужно подготовить до пригодного состояния, для этого страницы регистра собираются в форму журнала, прошиваются, нумеруются, на последнем листе делается отметка об общем числе листов с закреплением данной записи подписью руководителя и оттиском печати;

- В электронном виде – в течение года записи вносятся в электронный формат книги, по окончании года она распечатывается, страницы сшиваются, нумеруются, общее их количество указывается на последнем листе журнала с подписью руководителя и печатью компании.

Перейти от одной формы ведения Книги к другой можно в любой момент.

Так как Книга учета является налоговым регистром, то есть используется для исчисления налоговой нагрузки при УСН, то вносить в нее нужно только те доходно-расходные показатели, которые будут учтены при расчете базы для специального упрощенного налога.

Суть ведения Книги заключается в последовательной фиксации каждой операции, в результате которой возник доход или расход, в табличной части регистра. Запись выполняется той датой, когда данный доход или расход признан таковым с указанием реквизитов подтверждающей первичной документации.

Подавать Книгу никуда не нужно, она не прикладывается к декларации УСН, однако в наличии она должна быть обязательно. Если налоговики захотят ознакомиться с этим регистром и отправят запрос на ее предоставление, то «упрощенец» обязан это сделать, чтобы избежать штрафных санкций.

Если у компании есть обособленные подразделения, то Книгу учета ведет налогоплательщик, в роли которого в данном случае выступает головная компания. В Книге отражаются общие суммарные данные без разделения на подразделения.

Общий порядок ведения КУДиР в 2020 году

Форма КУДиР (книга учета доходов и расходов) была утверждена приказом Минфина РФ №135н от 22 октября 2012 года.

В 2020 году книгу должны вести все, кто работает на УСН:

- организации;

- ИП.

В документе отражают все хозяйственные операции, которые проводились в отчетном (налоговом периоде).

Записываются все операции в хронологическом порядке.

КУДИР заполняется кассовым методом, то есть учитывается только реальное поступление денег в кассу или на расчетный счет. При осуществлении отгрузки, но не получении денег, запись в КУДиР не осуществляется. Соответственно при получении товара, пока он не оплачен вами, запись в КУДиР также не производится.

Вести книгу учета доходов и расходов при УСН в 2020 году можно двумя способами (на основании пункта 1.4 Порядка, который был утвержден приказом российского Министерства финансов № 135н от 22.10.2012 года):

1. В электронном формате

По окончании налогового периода КУДиР следует:

- распечатать;

- пронумеровать страницы (с указанием их количества на последней странице документа);

- сшить страницы книги;

- поставить подпись руководства предприятия и печать фирмы.

2. На бумаге

В КУДИР на бумаге при обнаружении ошибки допущенную ошибку исправляют следующим образом: зачеркивают неверную запись, рядом пишут правильную формулировку, заверяя ее должностью, ФИО и подписью ответственного лица, фиксируют дату внесения исправления.

По завершении налогового периода необходимо:

- заполнить титульный лист КУДиР;

- пронумеровать страницы (с указанием их количества на последней странице документа);

- сшить страницы документа;

- заверить печатью организации и подписью ее руководства.

Отчетными периодами при УСН признаются:

- 1-й квартал;

- полугодие;

- 9 месяцев.

По истечении каждого из отчетных периодов книгу учета доходов и расходов в электронной форме не нужно распечатывать (на основании пунктов 1.4-1.5 Порядка, который был утвержден приказом российского Министерства финансов № 135н от 22.10.2012 года). Как было сказано выше, КУДиР распечатывается после окончания налогового периода, т.е. календарного года.

Как вносить данные в книгу учета доходов и расходов

Рассмотрим правила заполнения документа для разных систем налогообложения.

Как заполнять КУДиР на УСН «Доходы»

Предприниматели и ООО на УСН 6% заполняют Книгу так:

- Первый лист, где в соответствующих полях указываются год, дата начала заполнения и реквизиты предпринимателя или ООО, система налогообложения, номер банковского счета.

- Раздел I заполняют, если были доходы за указанный период. В соответствующих ячейках указывают реквизиты первичного документа, сумму поступивших средств. Расходы в этой системе налогообложения не учитываются при исчислении взносов в бюджет, поэтому их тоже записывают в колонку «Доходы», но со знаком минус. Доходы, полученные за один день, можно объединить и указать как выручка из кассы.

- Разделы III и IV не заполняются.

- Разделы IV и V отражают взносы в ПФР. Они записываются только после перечисления средств в бюджет.

- Раздел V. Здесь указываются только те суммы, на которые по закону можно снизить налог при выбранной системе налогообложения.

Рассмотрим пример ведения Книги при УСН «Доходы»:

ИП Николаев С. В. применяет УСН со ставкой налогообложения 6%. Работает без наемных сотрудников с начала 2021 года. В январе 2021 года он заключил контракт на предоставление услуг другому предпринимателю. В результате на расчетный счет поступили средства:

- 25 января 2021 года 30 000 рублей по платежному поручению № 2;

- 6 июля 2021 года 25 000 рублей по платежному поручению № 6;

- 10 октября 2021 года 35 000 рублей по платежному поручению № 1.

11 октября 2021 года часть денег (5 000 рублей) за некачественно выполненные услуги предпринимателю пришлось вернуть.

Необходимые материалы для своей работы ИП закупил на сумму 18 000 рублей (15 января 2021 года). Записи в Книге будут выглядеть так:

Как заполнить Книгу на УСН «Доходы минус расходы»

Вносить данные в КУДиР при применении УСН 15% нужно очень внимательно, особенно относительно расходов, поскольку они снижают налогооблагаемую базу. Также нужно хранить всю «первичку», относящуюся к расходам — при проверке ФНС обязательно запросит подтверждение указанных сведений.

Заполнять Книгу нужно так:

- Первый лист с указанием данных предприятия, даты начала ведения учета, СНО и года, за который ведется реестр операций.

- Раздел I. Доходы и расходы записывают в разных столбцах, каждую операцию отдельно (выручку из кассы за один день можно объединять). Обязательно указывать номера первичных документов и дату их составления.

- Раздел II. Заполняется, только если за год были расходы на покупку или создание основных средств.

- Раздел III. Заполняется, если за год были убытки, в соответствии с законом уменьшающие налогооблагаемую базу.

- Раздел IV и V не заполняются.

Рассмотрим пример ведения КУДиР при УСН «Доходы минус расходы»:

ИП Сергеев П. О. применяет «упрощенку» со ставкой налогообложения 15%. Работает без наемных сотрудников с начала 2021 года. В феврале 2021 года ИП заключил контракт на поставку своей продукции, на его расчетный счет покупатель будет перечислять ежеквартально 200 000 рублей.

Для изготовления своей продукции ИП Сергеев закупал сырье на сумму 35 000 рублей (20 января 2021 года) и 75 000 рублей (20 июля 2021 года).

В конце 2021 года ИП перечислил обязательные взносы в бюджет — 43 000 рублей в Пенсионный фонд и 9 000 рублей на обязательное медицинское страхование (29 декабря 2021 года и 30 декабря 2021 года соответственно).

Записи будут выглядеть так:

Как заполнить документ для ИП на ПСН

Предприниматели на патенте указывают только полученные доходы, чтобы отслеживать как соблюдается доходный лимит (до 60 миллионов рублей/год).

Заполняется КУДиР так:

- Титульный лист — основные сведения о предприятии, указание применяемой ПСН, дата начала реестра и год.

- Раздел I. Последовательно записываются доходы с обязательным указанием номера и даты составления соответствующего документа (чек, договор, другое)

В конце выручка суммируется и значение записывается в ячейку «Итого за год».

Как заполнить Книгу предпринимателю на ОСНО

Для ИП на общей системе данный документ и по форме, и по правилам ведения кардинально отличается от этого варианта для «упрощенцев». Во-первых, обязательно понадобится зарегистрировать документ в налоговой инспекции перед началом ведения учета, если реестр ведется в бумажном варианте. Во-вторых, здесь детально отражаются все финансовые операции, поскольку это напрямую влияет на размер взносов за прошедший период.

Чаще всего Книга на общей системе ведется в электронном варианте в одной из бухгалтерских программ, где некоторые позиции рассчитываются автоматически, исходя из первичных данных. КУДиР для ИП на ОСНО содержит 6 разделов. Сведения в ячейки заносятся в соответствии со спецификой работы предприятия.

Что считать доходом?

В КУДиР учитываются как доходы от реализации товаров и услуг, так и внереализационные денежные поступления. К последним, например, относятся:

●

проценты, начисляемые на остаток по счету;

●

доходы от покупки или продажи валюты;

●

штрафы и пени от контрагентов, уплаченные за нарушения договоров;

●

имущество, право собственности на которое перешло безвозмездно;

●

дивиденды от участия в других компания.

Полный список таких доходов указан в статье 250 НКРФ.

К доходу не относятся личные деньги, которые вы сами переводили на свой расчетный счет, и возврат ошибочных сумм. Эти суммы не включаются в КУДиР и, естественно, с них не рассчитывается налог.

Заполнение КУДИР при УСН Доходы

Поскольку налогоплательщик на УСН Доходы учитывает только свои доходы, то в I разделе КУДИР он будет отражать лишь поступления на расчетный счет или в кассу. При этом в качестве дохода для определения налоговой базы учитывают не любые полученные денежные средства. Согласно ст. 346.15 НК РФ упрощенец учитывает в качестве доходов свою выручку и внереализационные доходы – сдачу имущества в аренду и прочие доходы из ст. 250 НК РФ. Перечень же доходов, которые нельзя учесть на УСН, приводится в статьях 224, 251, 284 НК РФ.

Этот перечень длинный, большая часть доходов весьма специфические. Укажем наиболее характерные для повседневной деятельности большинства бизнесменов: нельзя считать доходом получаемые из ФСС деньги для возмещения затрат на детские пособия и больничные для сотрудников, возврат авансов или любых излишне уплаченных сумм, суммы полученных кредитов или возврат ссуды, которую выдала сама организация.

У ИП еще больше нюансов при налоговом учете доходов, полученных в рамках упрощенной системы. Предприниматель не учитывает в КУДИР по УСН свой доход в качестве зарплаты по найму, пополнение кассы собственного предприятия. Продажа имущества, не используемого в предпринимательской деятельности (например, машины или квартиры) при расчете налогооблагаемой базы в доход тоже не включается.

Как вести КУДИР при УСН 6%? Поступления доходов отражаются путем регистрации ПКО, платежного поручения или выписки банка. Если выручка сдается по БСО, то на несколько бланков можно сделать один приходный ордер, но при условии, что бланки были выписаны в течение одного рабочего дня. Если же нужно отразить в КУДИР возврат денег покупателю, то такую сумму нужно вписать в графу «доходы» со знаком минус.

Еще один нюанс заполнения КУДИР по УСН доходы – заполнение раздела IV. Поскольку на УСН Доходы налогоплательщик может уменьшить сумму налога на страховые взносы, то размер этих взносов должен быть отражен в IV разделе КУДИР. В книге указывается сведения о платежном документе, период уплаты взносов, категория взносов и их размер. Предприниматели в этом разделе указывают не только взносы за работников, но и на собственное пенсионное и медицинское страхование. По итогам каждого квартала, а также полугодия, 9 месяцев и календарного года подводятся итоги.

Порядок заполнения КУДиР для ИП на УСН по шагам

Журнал учета доходов и расходов состоит из титульного листа и пяти разделов. Но сама структура ее будет зависеть от объекта налогообложения, выбранного предпринимателем.

- При использовании при расчетах налога по схеме «доходы минус расходы» заполняются:

- титульный лист;

- раздел 1 со справкой, где записываются доходы и расходы, учитываемые для УСН;

- раздел 2, если приобретались основные средства;

- раздел 3 при понесенных убытках прошлых лет;

- разделы 4 и 5 не заполняются.

- При объекте «доходы» заполнение обязательно:

- титульного листа;

- раздела 1;

- разделы 4 и 5.

Разберем заполнение КУДиР на Усн «Доходы» подробнее.

Титульный лист

Обязательно указывается налоговый период, за который составлена книга и дата открытия (как правило, это 1 января текущего года).

Ниже записываются сведения о налогоплательщике с указанием организационно-правовой формы и наименования. В случае с индивидуальным предпринимателем прописывается его ФИО.

При указании кодов налогоплательщика следует обращать внимание, что для организаций строка содержит ИНН и КПП, а для предпринимателей расположена ниже только ИНН. Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы»

Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы».

Ниже следует информация об адресе предпринимателя, прописав его полные почтовые реквизиты.

Раздел I. Доходы и расходы

Он состоит из табличных частей и справки, в которой производится расчет итогов для исчисления налоговой базы за налоговый период (календарный год). В таблицы заносятся сведения о конкретных видах доходов и расходов. На каждый квартал отведена своя табличная часть, поэтому в форме их четыре. Обязательно подведение по каждой из них промежуточных итогов в соответствии с отчетными периодами (1 квартал, полугодие и 9 месяцев, в конце годовой итог).

Заполнение раздела 1 различается в зависимости от объекта налогообложения. Так, при учете «доходы» в графе 5 отражаются только расходы, связанные с полученными субсидиями от государства в рамках поддержки предпринимательства. Справка к разделу 1 для учитывающих только доходы не заполняется.

Если рассматривать заполнение по графам, то соблюдается следующий порядок:

- графа 1 — содержит порядковый номер операции;

- графа 2 — отражает информацию о первичном документе, используемом в качестве доказательства полученного дохода или понесенных расходов;

- графа 3 — содержит описание операции в произвольной форме;

- в графах 4 и 5 — проставляются суммовые значения доходов и расходов, подтвержденные документально (при учете «доходы» графа 5 не заполняется).

В четвертой отражаются все денежные средства, поступившие в кассу и на расчетный счет, за исключением:

- средств, не относящихся к предпринимательской деятельности ИП;

- сумм, полученных в качестве займа;

- сумм задатка за товар или услугу;

- средств учредителей, перечисленных в качестве вклада в уставной капитал;

- возвратов налогов, излишне внесенных в бюджет, а также возвратов от поставщиков за товар ненадлежащего качества.

К разделу I составляется справка, где ИП на УСН указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице доходов и расходов.

К разделу I составляется справка, где ИП на УСН «Доходы» указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице «Итого за год».

Оформление возврата

При возврате части полученных сумм от поставщиков следует сторнировать эту запись в КУДиР. Сведения вносятся в периоде, когда средства были возвращены «минусовой» суммой.

Раздел IV. Расходы

Этот раздел оформляется в обязательном порядке только при выбранном объекте налогообложения, когда для расчета налога играют роль полученные доходы. В нем отражаются все выплаты, которые принимаются налоговыми органами, чтобы уменьшить сумму налога в соответствии с нормами п.3.1 ст.346.21 Налогового кодекса. Для предпринимателя это обязательные страховые взносы на ОПС и ОМС, исчисленные и уплаченные за себя.

Раздел V. Сумма торгового сбора

В новую форму КУДиР с 1 января 2018 года введен раздел 5, который заполняют только организации и ИП, уплачивающие торговый сбор. Он введен временно только на территории г. Москва.

Налоговый учет в книге учета доходов и расходов должен соответствовать следующим принципам:

- обеспечивать полноту отраженных сведений;

- осуществляться постоянно и непрерывно;

- быть достоверным.

Все данные, отраженные в этом регистре учета являются основанием для исчисления базы, облагаемой УСН.

Принцип КУДиР: нужно ли ее вести в 2021 году

Книга учета доходов и расходов — это сшитые листы, в которых отражаются поступления и затраты. В КУДиР записывают:

- свои доходы — предприниматели на патенте;

- доходы и расходы — ИП и ООО на УСН, ОСНО.

Также обязан использовать бизнес на ЕНВД книгу учета доходов и расходов. Однако с 2021 года этот “вмененка” отменена, поэтому в этой статье специфике ведения КУДиР при ЕНВД мы не уделим внимания.

КУДиР может вестись как в бумажном, так и в электронном виде — все зависит от пожеланий предпринимателя. Обычно ИП в сфере торговли использует программы учета для ведения этой книги, либо Эксель.

Принципы ведения КУДиР:

- открывается при первом полученном доходе (или сделанном расходе) в году и заканчивается 31 декабря: в следующем году ее начинают заново;

- порядок по хронологии;

- доход и расход учитывается на основании документа;

- можно вести как в бумажном, так и цифровом виде, но все равно в конце года надо распечатать и подписать;

- если ИП или ООО просто числится и не ведет деятельность, нужно завести КУДиР с пустой таблицей и нулевом показателем;

- книга учета не отдается в ФНС, но показывается при проверках (плановых и внеплановых).

Заключение

Книга учета, является главной формой отчетности ИП, в ней отражаются операции по осуществлению его коммерческой деятельности. Форма книги стандартизована, правила ее заполнения законодательно прописаны. При ее ведении необходимо придерживаться всех действующих правовых положений.

Налоговая инспекция осуществляет надзор за уплатой налогов с коммерческой деятельности предпринимателей, именно с помощью контроля, за ведением учета коммерческих операций. За несоблюдение правил ведения КУДИР законодательно предусмотрено наложение штрафов на предпринимателей.

В статье было подробно рассмотрено заполнение разделов книги учета, приведены образцы стандартных форм и примеры их заполнения.

Отдельно в статье мы коснулись и последних законодательных нововведений, связанных с ведением КУДИР в 2017 году. Рассказали о подготовленной новой форме книги учета.

При ведении учета лучше придерживаться данных выше рекомендаций и тогда будет меньше вопросов у налоговой инспекции и бумажным оформлением документов. Заполнить книгу чета самостоятельно совсем несложно, можно еще воспользоваться специализированными бухгалтерскими онлайн сервисами.