Как узнать задолженность по налогам ип

Содержание:

- Взносы ИП за себя

- Тарифы на ОПС пониженного размера

- Взносы на пенсионное и медицинское страхование в 2021 году

- Формирование квитанции

- Размер страховых взносов за прошлые годы

- ТОП-5 вопросов про страховые взносы ИП

- Тарифы страховых взносов за работников в 2021 году

- Что делать, если есть долги

- Формирование бланка-расчета

- Что такое страховые взносы

- Как сформировать квитанцию в Пенсионный фонд для ИП и какие реквизиты использовать для уплаты страховых взносов

- Отчетность ИП по страховым взносам

- Как заполнить платёжное поручение на оплату взносов

- Уменьшение налогов ИП

- Расчёт страховых взносов на разных налоговых режимах

Взносы ИП за себя

Взносы в ПФР и другие фонды ИП делает за себя. У него двойной статус — физическое лицо и субъект предпринимательства. Предприниматель должен сам позаботиться о медицинском страховании и пенсии. Памятка по страховым взносам для ИП:

- Пенсионный налог и взнос в ФОМС обязательные, тогда как социальное страхование выполняется добровольно. При желании защитить себя от потери трудоспособности или при рождении детей.

- Платежи совершаются в определенном законом размере. Они состоят из постоянной части, и переменной, которая выплачивается при получении дохода выше 300 тыс. руб.

- ИП принимает решение, в каком порядке оплачивать страховые взносы на протяжении года индивидуально. Обязанность делать отчисления в ПФР и другие фонды у ИП наступает в момент регистрации, с приобретением нового статуса. Исчезает она только после прекращения деятельности.

- Пониженные тарифы не применимы к ИП, так как они предусмотрены только для работодателей, тогда как взносы предприниматель делает за себя. Вносит установленные отчисления в пенсионный фонд ИП регулярно равными частями или одним платежом в конце года. Независимо от способа отчислений, в последний день текущего года вся сумма должна погаситься.

Как рассчитываются страховые взносы?

Расчет страховых взносов ИП выполняет самостоятельно. Посчитать нужно дни года, без учета льготных периодов, когда он от них был освобожден

Во внимание принимается полученный доход. Если размер меньше 300 000 рублей, применяется специальный калькулятор страховых взносов

Он представлен в свободном доступе на сайте ФНС. При заполнении формы вносятся такие сведения, как расчетный период. В результате получается размер платежей, которые вносят на ОМС и ОПС в фиксированном размере.

Когда можно не платить

Индивидуальные предприниматель получает налоговые «каникулы» в период приостановления деятельности. Налоговым законодательством предусмотрены и другие ситуации, когда обязательные платежи можно не вносить. К ним относятся:

- Прохождение военной службы в армии.

- Осуществление ухода за ребенком или пожилым человеком, родственником с инвалидностью 1-й группы.

- Проживание с военнослужащим по контракту на территории, где иное трудоустройство невозможно.

- Пребывание за границей с мужем или женой, выполняющим поручение от консульства или дипломатического представительства.

Фиксируются эти обстоятельства документально и направляются в качестве оснований в налоговую. После рассмотрения заявки уплата приостанавливается.

Тарифы на ОПС пониженного размера

Страховые взносы на ОПС в фиксированном размере распространяются на всех налогоплательщиков, за исключением нескольких категорий.

Таблица 1. Пониженные тарифы применяются

| Размер взноса | Категория налогоплательщиков |

| 20,00% | Для ИП, работающих по патентной системе налогообложения.

Для компаний и индивидуальных предпринимателей, работающих по УСН. Организации, деятельность которых связана с фармакологической сферой. Организации, работающие в области науки, культуры и здравоохранения и использующие УСН. Компании, занимающиеся благотворительной деятельностью. |

| 14,00% | Участники проекта «Сколково». |

| 8,00% | Компании и ИП, осуществляющие свою деятельность в особых экономических зонах.

Компании, работающие в области информационных технологий. Организации, основанные научными учреждениями. |

| 6,00% | Страхователи, работающие в Крыму и Севастополе, а также в зонах с опережающей развитие экономикой.

Компании и ИП, зарегистрированные в свободном порту Владивостока. |

Страховые взносы на выплату ОПС могут быть отменены в случае достижения перечисленными в таблице категорий налогоплательщиками лимита взносооблагаемой базы.

Взносы на пенсионное и медицинское страхование в 2021 году

Напомним, что фиксированные взносы на обязательное пенсионное страхование до 2018 года рассчитывались по следующей формуле:

МРОТ на начало года X Тариф страховых взносов (26%) X 12.

С 2018 года правительство РФ приняло решение повысить МРОТ до прожиточного минимума и установить МРОТ с 1 января 2018 года в размере 9 489 рублей. При такой величине МРОТ, фиксированные взносы, рассчитанные по прежним правилам (ст.430 НК РФ), должны были существенно увеличиться. Для того чтобы радикально не увеличивать налоговую нагрузку на предпринимателей, руководство страны определило, что:

С 2018 года фиксированные взносы перестали быть привязаны к МРОТ, установленному на 1 января. Решением правительства РФ установлена не расчетная, а строго фиксированная сумма на уплату обязательных взносов пенсионного страхования в 2019 году — 29 354 рублей, в 2020 году — 32 448 рублей, в 2021 году — 32 448 руб. На 2021 год правительство решило не увеличивать нагрузку на ИП в части фиксированных взносов и их размер остался на уровне прошлого 2020 года.

Помимо фиксированных взносов в строго определенном размере, до 1 июля 2020 года за 2019 год индивидуальным предпринимателям, годовой доход которых превысил 300 000 рублей, нужно было уплатить 1% от суммы превышения. На 2021 год срок уплаты дополнительного взноса на пенсионное страхование за 2020 год остается прежним – до 1 июля 2021 года.

Срок уплаты 1 процента на пенсионное страхование за 2020 год – до 01.07.2021. Перечислять их нужно в ИНФС. Причем уплачивать взнос можно по частям, равномерно распределяя финансовую нагрузку.

КБК для этого платежа: 182 1 02 02140 06 1110 160.

Все актуальные КБК 2021 года опубликованы на этой странице.

На медицинское страхование в 2021 году уплачиваются взносы только в фиксированном размере. Взносы на медицинское страхование с доходов свыше 300 000 рублей рассчитывать и уплачивать не нужно.

Для уплаты фиксированных медицинских взносов ИП в 2020 году, так же как и в случае с пенсионными взносами, учитывать размер МРОТ не надо. Правительство определило конкретный размер медицинских взносов. В 2019 году он составляет 6 884 рублей; в 2020 году — 8 426 рублей, в 2021 году — 8426 руб. Повышение размера медицинских взносов, так же как и пенсионных взносов, в 2021 году по сравнению с 2020 годом не произойдет.

Напомним, размер МРОТ в 2019 году составляет 11 280 рублей; в 2020 году — 12 130 рублей; в 2021 МРОТ вырастет на 5,5 % и составит 12 792 руб.

Но, как сказано выше, на размер страховых взносов он за периоды 2019 и 2020 и 2021 годов не влияет.

Фиксированные взносы за 2020 год

|

Получатель взносов |

КБК (2020 год) |

Сумма фиксированных платежей за 2019 год |

|

ИФНС на обязательное пенсионное страхование в фиксированном размере |

182 1 02 02140 06 1110 160 |

32 448 рублей |

|

ИФНС на обязательное медицинское страхование |

182 1 02 02103 08 1013 160 |

8 426 рубля |

|

Итого: 40 874 рублей |

Фиксированные взносы за 2021 год

|

Получатель взносов |

КБК (2021 год) |

Сумма фиксированных платежей за 2021 год |

|

ИФНС на обязательное пенсионное страхование в фиксированном размере |

182 1 02 02140 06 1110 160 |

32 448 рублей |

|

ИФНС на обязательное медицинское страхование |

182 1 02 02103 08 1013 160 |

8 426 рублей |

|

Итого: 40 874 рублей |

Больше информации о фиксированных платежах на пенсионное и медицинское страхование в 2021 году вы найдете в этом материале.

Формирование квитанции

ФНС на своём официальном портале nalog.ru предлагает множество сервисов для частных лиц и бизнеса. Среди прочего предприниматель может создать квитанцию на оплату налогов или страховых взносов. Для этого на сайте налоговой службы нужно найти раздел, посвящённый ИП, а далее действовать в соответствии с нашей пошаговой инструкцией.

Шаг 1. Общие параметры

Далее нужно выбрать, за кого будет внесена сумма. Предприниматель может платить за себя сам, то есть перевести деньги с собственной карты или счёта. В этом случае выбирается «Уплата за себя». Но нередко отчисления производятся со счёта иного лица — такой вариант также законом не запрещён. Если за предпринимателя платит кто-то другой, нужно выбрать «Уплата за третье лицо».

Бесплатная консультация по налогам

Перед формированием квитанции необходимо согласиться на обработку сайтом налоговой службы персональных данных. Для этого следует включить «галочку» напротив этой опции и нажать кнопку «Продолжить».

В следующем окне необходимо выбрать, какие именно будут произведены платежи. Они делятся на 2 группы:

- Имущественные налоги и НДФЛ предпринимателя. Расчёт этих сумм и формирование квитанции производится ИФНС. Чтобы заплатить налоги онлайн, ИП нужно знать уникальный идентификационный номер (УИН) квитанции.

- Прочие налоги, которые предприниматель рассчитывает самостоятельно. В эту группу, например, входят отчисления по УСН и ЕНВД, а также пенсионные и медицинские взносы. Сформировать квитанцию ИП должен сам, заполнив все реквизиты.

Шаг 2. Внесение реквизитов

Прежде всего нужно выбрать вид расчётного документа:

- платёжный документ — подходит для оплаты как онлайн, так и через банк;

- платёжное поручение — только для перевода онлайн.

Затем из справочников выбираются реквизиты получателя: код ИФНС и ОКТМО. Последний может быть определён автоматически, если отметить эту опцию и внести адрес объекта. Его также необходимо выбрать из справочника. В этом же окне следует отметить, находятся ли ИФНС и ОКТМО в одном районе.

Пора переходить к заполнению реквизитов. Обязательным является код бюджетной классификации (КБК). О КБК для уплаты налогов по УСН читайте здесь. Если он известен, его нужно вписать в соответствующее поле. Но если вы не знаете код, можно заполнить три остальных параметра — вид, наименование и тип платежа. В таком случае КБК будет определён автоматически.

На следующем экране указывается:

- статус лица — для индивидуального предпринимателя это код «09»;

- основание — «ТП» для оплаты за текущий год, «ЗД» — если задолженность гасится добровольно, «ТР» — перевод недоимки по требованию ИФНС и другие;

- налоговый период;

- сумма.

В последнем окне необходимо вписать фамилию, имя и отчество предпринимателя, его ИНН и адрес (путём выбора его элементов из списка). Тут же нужно отметить, совпадает ли адрес с реальным местом жительства.

Шаг 3. Уплата

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже. Ниже можно выбрать способ исполнения:

- Банковская карта.

- Сайт кредитной организации или платёжной системы.

- Формирование бумажной квитанции для оплаты офлайн.

При выборе пункта 2 сервис предложит множество вариантов, которыми можно оплатить обязательные страховые взносы и налоги ИП в режиме онлайн. Среди них интернет-сервисы разных банков, портал госуслуг, система QIWI и агрегатор платежей «Робокасса».

Далее нужно действовать в соответствии с выбранным методом оплаты. Если это карта, введите её данные в платёжную форму, как обычно. При выборе интернет-банкинга нужно авторизоваться в личном кабинете и перечислить деньги по сформированному документу.

Размер страховых взносов за прошлые годы

В 2020 году взносы были такими же, как в 2021.

Размер страховых взносов в 2019 году

Фиксированная часть — 36 238 рублей, из которых:

- 29 354 рублей — на пенсионное страхование

- 6 884 рублей — на медицинское страхование.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2017 год — 234 832 рубля.

Размер страховых взносов в 2018 году

Фиксированная часть — 32 385 рублей, из которых:

- 26 545 рублей — на пенсионное страхование

- 5 840 рублей — на медицинское страхование.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2017 год — 212 360 рублей.

Размер страховых взносов в 2017 году

Фиксированная часть — 27 990 рублей, из которых:

- 23 400 рублей — на пенсионное страхование

- 4 590 рублей — на медицинское страхование.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2017 год — 191 790 рублей.

Размер страховых взносов в 2016 году

Фиксированная часть — 23 153 рублей 33 копейки, из которых:

- 19 356 рублей 48 копеек — в ПФР

- 3 796 рублей 85 копеек — в ФОМС.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2016 год — 158 648 рублей 69 копеек.

Размер страховых взносов в 2015 году

Фиксированная часть 22 261 рублей 38 копеек, из которых:

- 18 610 рублей 80 копеек — в ПФР

- 3 650 рублей 58 копеек — в ФОМС.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2015 год — 152 536 рублей 98 копеек.

Размер страховых взносов в 2014 году

Фиксированная часть — 20 727 рублей и 53 копейки, из которых:

- 17 328 рублей 48 копеек — в ПФР

- 3 399 рублей 05 копеек — в ФОМС.

Дополнительно — 1% от доходов свыше 300 тысяч рублей. Максимальный размер взносов за 2014 год — 142 026 рублей и 89 копейки.

Взносы перестали делить на страховую и накопительную части, теперь их следует перечислять одной платежкой на КБК страховой части.

Размер страховых взносов в 2013 году

Общая сумма взносов за год составляет 35 664 рублей 66 копеек:

- 32 479,20 рублей — в ПФР

- 3 185,46 рублей — в ФОМС.

Взнос в ПФР делится на страховую и накопительную части.

Размер страховых взносов в 2012 году

Сумма взносов — 17 208 рублей 25 копеек:

- 14 386,32 рублей — в ПФР

- 2821,93 рублей — в ФОМС.

Взнос в ПФР делится на страховую и накопительную части, которые уплачиваются отдельно. Предприниматели, старше 1967 года, платят только страховую часть, остальные — и ту, и другую.

Статья актуальна на 24.02.2021

ТОП-5 вопросов про страховые взносы ИП

Сначала ответим на самые популярные вопросы про взносы ИП, а потом перейдем к конкретике и примерам расчетов.

1. Можно ли не платить страховые взносы ИП за себя в случае, если деятельность не ведется или бизнес не приносит доход?

Нет, нельзя. На обязанность платить страховые взносы за себя не влияет отсутствие деятельности, убытки в бизнесе, параллельная работа по найму и другие причины. Есть только несколько случаев, при которых взносы временно не начисляются.

Это военная служба по призыву, уход за ребенком до полутора лет, инвалидом, пожилым человеком старше 80 лет. В этот же перечень включены достаточно редкие ситуации, такие как проживание за границей с супругом-дипломатическим работником или с супругом-контрактником, если его служба проходит в местности, где нет возможности вести бизнес.

Если вы нашли здесь свой случай, и при этом действительно не ведете бизнес, сообщите в налоговую инспекцию о временном приостановлении уплаты взносов за себя. А еще надо подать документы, указанные в постановлении Правительства РФ № 1015 от 02.10.2014. Например, для подтверждения отпуска по уходу за ребенком – свидетельство о его рождении.

2. Фиксированные платежи ИП и страховые взносы – это одно и то же?

Если открыть главу 34 НК РФ, то понятия «фиксированные платежи ИП» мы там не найдем. Есть другое, которое звучит как «фиксированный размер страховых взносов». То есть, по смыслу это одно и тоже, просто первое прочтение короткое и употребляется чаще.

На практике под фиксированными взносами понимают обязательный платеж, установленный для всех предпринимателей. А кроме того, есть еще дополнительный взнос, который составляет 1% от суммы годового дохода свыше 300 000 рублей.

3. Есть ли какие-то льготы по уплате взносов для пенсионеров, инвалидов, многодетных и других подобных категорий?

К сожалению, никаких льгот по уплате страховых взносов закон не предусматривает. Государство считает, что если человек занялся индивидуальной предпринимательской деятельностью, то должен делать это на общих основаниях. А еще чиновники предполагают, что отмена страховых взносов для отдельных категорий приведет к перерегистрации предпринимательской деятельности на таких льготников. В итоге в бюджет будет поступать меньше.

Человек, вышедший на пенсию, должен продолжать перечислять страховые взносы за себя, если он зарегистрирован, как ИП. Предполагается, что в этом случае пенсия должна быть выше. Об этом сказано, например, в письме Минфина от 6 февраля 2018 г. N 03-15-05/6878: «…если гражданин — пенсионер, уплачиваемые страховые взносы влияют на перерасчет получаемой пенсии».

О страховых взносах ИП за себя для пострадавших отраслей в 2020 году читайте здесь.

4. Почему многие предприниматели платят взносы частями, а не одной суммой в конце года?

Действительно, заплатить страховые взносы за себя можно одной суммой в самом конце года. А дополнительный взнос (1% от суммы дохода свыше 300 000 рублей в год) можно перечислить еще позже — до 1 июля следующего года.

Однако если ИП платит взносы, разбив общую сумму на части, он сразу уменьшает исчисленный налог к уплате. Как именно, покажем в примерах ниже. Да и платить небольшими суммами в течение года проще, чем перечислить сразу несколько десятков тысяч рублей в конце года.

5. Надо ли платить страховые взносы, если ИП закрыто? Ведь задолженность по ним могут просто списать?

Сейчас при закрытии ИП Пенсионный фонд уже не требует погашения задолженности по страховым взносам. То есть, индивидуальный предприниматель может сняться с учета и закрыть бизнес, даже если у него есть долги по налогам и взносам. Однако в этом случае долг с ИП переходит на физическое лицо, которое было зарегистрировано в этом качестве.

С 2017 года сбором страховых взносов занимается ФНС, а у этого ведомства большой опыт по взысканию долгов в бюджет. Страховые взносы ИП за себя в случае закрытия все равно придется заплатить, но уже через суд и с начислением пени.

Рассчитывать на налоговую амнистию здесь не стоит, потому что списывались только суммы взносов, неправомерно начисленные Пенсионным фондом (за несданную вовремя декларацию ПФР требовал страховые взносы в максимально возможном размере, независимо от реального дохода ИП). А правильно рассчитанные суммы взносов никогда никому не прощались.

Тарифы страховых взносов за работников в 2021 году

В 2021 году ставки страховых отчислений для всех субъектов малого бизнеса

были понижены. В 2021 году взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ОПС) с выплаты в пределах МРОТ – 22% , свыше МРОТ –10% (как в рамках предельной величины базы, так и свыше).

- На медицинское страхование (ОМС) с выплаты в пределах МРОТ — 5,1% , свыше МРОТ– 5% .

- На социальное страхование (ОСС) без учета взносов от несчастных случаев с выплаты в пределах МРОТ –2,9% , свыше МРОТ не платятся.

Обратите внимание! Часть выплаты свыше МРОТ определяется по итогам каждого календарного месяца. Компании и ИП, которые не были включены в реестр субъектов малого и среднего бизнеса, платят страховые взносы по таким ставкам:

Компании и ИП, которые не были включены в реестр субъектов малого и среднего бизнеса, платят страховые взносы по таким ставкам:

- На ОПС – 22% .

- На ОМС – 5,1% .

- На ОСС – 2,9% (без учета взносов на травматизм).

Некоторые ИП и организации имеют право применять пониженные тарифы

(см. таблицу ниже).

В 2021 году изменилась лимиты для начисления взносов:

- на ОПС – 1 465 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке –10% );

- на ОСС – 966 000 руб. (в случае превышения, взносы больше не уплачиваются);

- на ОМС – предельная величина базы не установлена.

О том, как применять предельную базу для начисления страховых взносов, читайте в этой статье.

Обратите внимание

, что в 2021 году не действуют льготы по страховым взносам для большинства ИП и организаций, которые применялись до 2018-2020 годов. Подробнее со ставками по страховым взносам можно ознакомиться в таблице ниже.

Общие тарифы для страховых взносов в 2021 году

| Категория плательщиков | ОПС | ОМС | ОСС | Итого |

| Крупный бизнес, а также МСП с выплат в пределах МРОТ, кроме льготников | 22% | 5,1% | 2,9% | 30% |

| В случае превышения лимита в 966 000 рублей | 22% | 5,1% | — | 27,1% |

| В случае превышения лимита в 1 465 000 рублей | 10% | 5,1% | — | 15,1% |

Пониженные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| МСП с выплат свыше МРОТ | 10% | 5% | — | 15% |

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | 20% | — | — | 20% |

| Благотворительные организации на УСН | ||||

| Компании и ИП, ведущие деятельность в свободной экономической зоне в Крыму и Севастополе, на территориях опережающего социально-экономического развития, в свободном порту Владивосток и в особой экономической зоне в Калининградской области | 6% | 0,1% | 1,5% | 7,6% |

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Компании и ИП, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции и (или) оказание услуг по созданию такой продукции | 8% | 4% | 2% | 14% |

| Организации в области ИТ, проектирования и разработки изделий электронной компонентной базы и электронной (радиоэлектронной) продукции (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 6% | 0,1% | 1,5% | 7,6% |

Примечание

: В случае превышения лимитов льготникам перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2021 году

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9%* | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6%* | — | — | 6% |

*После проведения специальной оценки условий труда в зависимости от ее результатов тариф дополнительных страховых взносов составит от 0 до 8% (подробности в п.3 ст. 428 НК РФ).

Примечание

: дополнительные взносы платятся независимо от лимитов.

Что делать, если есть долги

Если есть задолженность, ее необходимо погасить. Чем раньше индивидуальный предприниматель отправит платежное поручение, тем меньше штрафов и пеней он заплатит. Обязательно укажите корректный КБК при уплате долгов и штрафов. Все коды бюджетной классификации для предпринимателей на 2021 год представили в таблице:

| Тип платежа | КБК для ИП |

|---|---|

| ОПС |

182 1 02 02010 06 2110 160 — пени (для страхвзносов по сотрудникам) 182 1 02 02010 06 3010 160 — штрафы (для страхвзносов по сотрудникам) 182 1 02 02140 06 2110 160 — пени для фиксированных платежей ИП за себя 182 1 02 02140 06 3010 160 — штрафы для фиксированных платежей ИП за себя |

| ОМС |

182 1 02 02101 08 2013 160 — пени (зарплата сотрудников) 182 1 02 02101 08 3013 160 — штрафы (зарплата сотрудников) 182 1 02 02103 08 2013 160 — пени (ИП за себя) 182 1 02 02103 08 3013 160 — штрафы (ИП за себя) |

Формирование бланка-расчета

До 31 декабря предприниматели могут вносить плату в любой момент времени. Если требуется сформировать квитанцию, то это можно сделать дистанционным способом на сайте ФНС.

Важно! Бизнесмены могут сразу внести весь платеж или распределить его по месяцам, перечисляя средства частями.

Если доход предпринимателя за год превышает 300 тыс. руб., то взносы с превышения вносятся после 31 декабря текущего года.

Бизнесмены предпочитают пользоваться сайтом ФНС для формирования квитанции по следующим причинам:

- даже при использовании онлайн-банкинга или мобильного банка отсутствует возможность пользоваться готовой платежкой;

- в кассах банках или на почте можно оплатить взносы по квитанции, а сделать ее не получится, поэтому придется самостоятельно делать платежное поручение;

- на сайте налоговой инспекции можно не только сделать бланк для оплаты, но и получить актуальную информацию.

Для формирования квитанции учитываются правила:

- первоначально необходимо зарегистрироваться на сайте ФНС;

- в личном кабинете заполняется личная информация о налогоплательщике;

- на главной странице выбирается раздел «Уплата налогов и страховых взносов»;

- открывается бланк, в который некоторые сведения вносятся автоматически;

- нажимается кнопка «заполнение платежного документа», которая располагается внизу страницы;

- выбирается вид взноса и тип платежа;

- указывается период, за который формируется квитанция;

- вводятся реквизиты получателя денег;

- вносятся реквизиты предпринимателя, причем в строке «Адрес» указывается место прописки, а не адрес места работы;

- при выборе отделения ФНС, где гражданин поставлен на учет, автоматически заполняется строка «Код ФНС».

После выполнения этих действий появляется квитанция, которую можно оплатить на сайте или распечатать, после чего она передается работникам банка или почты. Желательно провести проверку, позволяющую убедиться в правильности введенных данных.

Что такое страховые взносы

Страховые взносы — это обязательные платежи на пенсионное, медицинское и социальное страхование работников и индивидуальных предпринимателей. С 2017 года контроль за расчетом и уплатой взносов вновь передан Федеральной налоговой службе, которая до 2010 года уже занималась сбором таких платежей под названием ЕСН (единый социальный налог).

В Налоговый кодекс внесена глава 34, которая регулирует расчет и уплату взносов на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- социальное страхование на случай временной нетрудоспособности и материнства.

Платить эти виды взносов надо не в фонды, а в свою налоговую инспекцию. Взносы на травматизм за работников остались в введении Фонда социального страхования, в отношении них ничего не изменилось.

Среди плательщиков страховых взносов, перечисленных в главе 34 НК РФ, названы и индивидуальные предприниматели. Индивидуальный предприниматель имеет двойственный статус — как физическое лицо и как субъект предпринимательской деятельности. ИП – сам себе работодатель, поэтому обязанность обеспечивать себе пенсию и медицинское страхование ложится на него.

Как сформировать квитанцию в Пенсионный фонд для ИП и какие реквизиты использовать для уплаты страховых взносов

ФНС уполномочена взимать просроченные платежи со счетов должника самостоятельно. Или обратиться с иском в суд, который перенаправит решение судебным приставам. А значит, задолженность будет взыскана за счёт личного имущества ИП.

- Выбор нужного документа. Платёжным поручением оплачиваются задолженности перед бюджетом через расчётный счёт. Квитанция же предназначается для оплаты через кассу банка, а также через портал Госуслуги или онлайн с карты банка.

- После нажатия кнопки «Далее» открывается страница, на которой выбирается вид платежа. Нажать следует на группу «Страховые взносы».

- Теперь отыскивается уже наименование платежа и его тип. Это пенсионные либо медицинские взносы.

- Часть полей сервис заполнит автоматически (после регистрации предпринимателя сайт найдёт в базе ФНС все данные). Кое-что придётся заполнить самостоятельно. Какие сведения необходимы, сервис укажет. Главное ИП быть внимательнее и не ошибиться при введении данных. Даже если не указан точный период (месяц, квартал – этих периодов в сервисе нет), ошибкой это не будет, и платёж зачтётся. Но год должен указываться строго 2021 (или тот, за который оплата производится).

- Теперь выбирается способ оплаты. Для наличного расчёта сформируется квитанция на оплату ПФР для ИП 2021 (или ФСС), её можно распечатывать. По безналичному можно продолжить оплату на сервисе (далее он предложит выбрать способ оплаты).

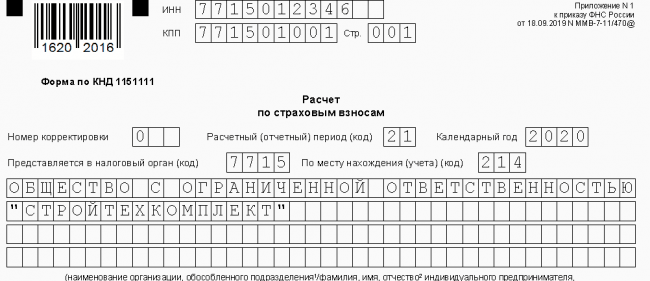

Отчетность ИП по страховым взносам

Индивидуальный предприниматель, не имеющий работников, не должен сдавать отчетность по уплате страховых взносов за себя. В 2021 года ИП — работодатель должен сдавать следующую отчетность, где отражает перечисленные за своих работников суммы взносов:

- в ПФР ежемесячно, по форме СЗВ-М — не позднее 15-го числа месяца, следующего за отчетным месяцем;

- в ФСС ежеквартально по форме 4-ФСС — не позднее 20-го числа месяца, следующего за отчетным кварталом;

- в ИФНС ежеквартально по форме 6-НДФЛ — не позднее конца следующего месяца после окончания отчетного квартала;

- в ИФНС ежеквартально по форме единого расчета — не позднее 30 числа следующего месяца после окончания отчетного квартала.

Также по теме: Как рассчитывается пенсия индивидуального предпринимателя?

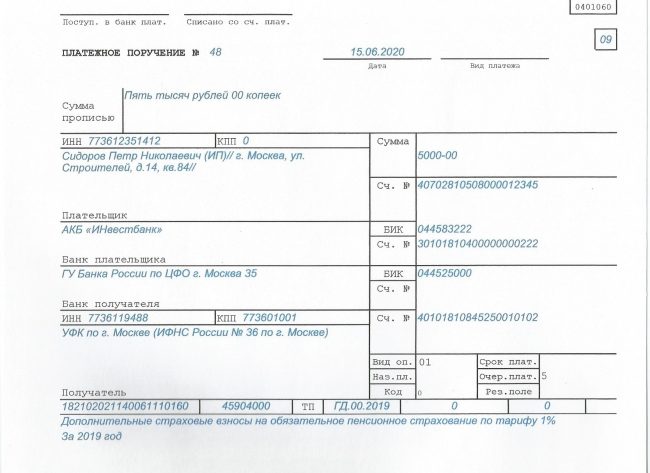

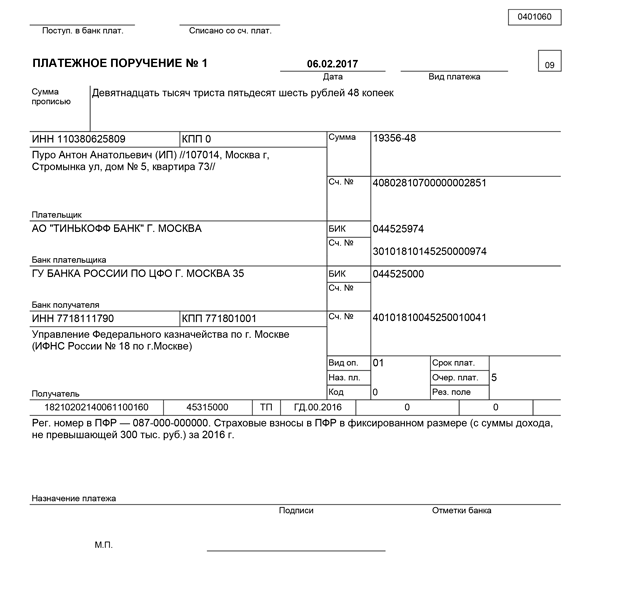

Как заполнить платёжное поручение на оплату взносов

- Статус плательщика — 09

- КПП — 0

- Ваши данные: ФИО (ИП) //Адрес места жительства//

- Реквизиты налоговой

- Код ОКТМО

- Основание платежа — ТП

- Налоговый период — ГД.00.2018

- Очередность платежа — 5

- Код — 0

- Поля 108, 109 — 0, поле 110 — не заполняется

- Назначение платежа

- В поле Статус плательщика укажите 09 — индивидуальный предприниматель.

- В поле КПП укажите 0.

- В поле Плательщик укажите ФИО (ИП) //Адрес места жительства//.

- В поле Получатель укажите реквизиты налоговой инспекции.

- В поле 104 укажите .

- В поле 105 укажите код ОКТМО (код муниципального образования) по вашему адресу.

- В поле Основание платежа укажите ТП — платежи текущего года.

- В поле Налоговый период укажите ГД.00.2021.

- В поле Очередность платежа укажите 5.

- В поле Код укажите 0.

- В полях 108–109 укажите 0. Поле 110 не заполняется.

- Укажите назначение платежа:

- Страховые взносы на обязательное пенсионное страхование с доходов, не превышающих 300 тыс. руб. (для фиксированного размера взносов),

- Страховые взносы на обязательное пенсионное страхование с доходов свыше 300 тыс. руб. (для дополнительного 1 %),

- Страховые взносы на обязательное медицинское страхование.

Уменьшение налогов ИП

В 2020 году ИП по-прежнему может рассчитывать налоги и уменьшать их на обязательные платежи, особенно выгодна в этом плане упрощёнка 6% для предпринимателя без работников. Рассмотрим на примере, как учесть фиксированные платежи, уплаченные при УСН Доходы.

ИП без работников получил за 2020 год такие доходы:

- 1 квартал – 217 000;

- 2 квартал – 338 000;

- 3 квартал – 180 000;

- 4 квартал – 360 000.

Итого, общая сумма дохода составила 1 095 000 р., сумма налога по ставке 6% – 65 700 р. Взносы предприниматель выплачивал поквартально, чтобы сразу уменьшать авансовые платежи по единому налогу.

Сумма взносов ИП за себя по тарифам 2020 года составила: 40 874 р. фиксированных взносов плюс 1% от превышения доходов ((1 095 000 – 300 000 = 795 000) * 1%) = 7 950, итого 48 824 р. Пользуясь возможностью уменьшить рассчитанный налог к уплате за счёт взносов, ИП выплатил в бюджет только (65 700 – 48 824) = 16 876 р.

Уменьшать рассчитанный налог на всю сумму уплаченных страховых взносов могут также ИП на ЕНВД, если у них нет работников. ИП-работодатели, работающие на УСН Доходы и ЕНВД, налог вправе уменьшать не более, чем на 50%. Плательщики УСН Доходы минус расходы, ОСНО и ЕСХН учитывают уплаченные взносы в своих расходах. И только ИП, купившие патент, не могут уменьшить его стоимость за счёт взносов. Таким образом, передача администрирования страховых взносов под контроль ФНС не повлияла на право предпринимателей уменьшать налог к уплате.

Расчёт страховых взносов на разных налоговых режимах

Индивидуальные предприниматели могут выбрать для своего бизнеса любой действующий в РФ режим налогообложения.

Для фиксированных взносов значения не имеет, какая система налогообложения применяется компанией. Однако она влияет на алгоритм расчёта страховых отчислений при превышении годового дохода от предпринимательской деятельности свыше 300 тыс. руб.

Система налогообложения. ОСНО.

База, с которой рассчитывается 1%. Доходы, уменьшенные на величину произведённых и подтверждённых документально расходов и необлагаемую сумму 300 тыс. руб.

Пример. Допустим, доход за 2019 г. составил 1 200 тыс. руб., расходы – 700 тыс. руб. 1% рассчитывается с разницы за минусом 300 тыс. руб. Получаем: ((1200-700)-300)*1%=2 тыс. руб.

Система налогообложения. УСН «Доходы».

База, с которой рассчитывается 1%. Доход минус 300 тыс. руб.

Пример. Здесь всё просто: совокупный годовой доход уменьшаем на 300 тыс. руб. От получившейся величины считаем 1%. Например, доход за 2019 г. составил 850 тыс. руб. Считаем доп.взнос с превышения: (850-300)*1%=5,5 тыс. руб.

Система налогообложения. УСН «Доходы минус расходы».

База, с которой рассчитывается 1%. Доход минус 300 тыс. руб. (расходы в расчёт не берутся).

Пример. Рассчитывается, как при УСН «Доходы». Минфин и судебные органы долго не могли решить, уменьшать ли налогооблагаемую базу на произведённые расходы. В итоге Минфин в своём письме №03-15-05/29955 от 03.05.2018 г. рекомендует считать 1% со всего полученного дохода, не беря в расчёт совершённые расходы.

Этот документ не имеет силы закона, носит скорее рекомендательный характер. Однако, нарушив их, велика вероятность, что ИП потребуется отстаивать свою позицию в суде.

Система налогообложения. ПСН (патентная).

База, с которой рассчитывается 1%. Потенциальный доход – 300 тыс. руб.

Пример. Если потенциальный доход установлен меньше 300 тыс. руб., то платить дополнительно ничего не надо. Если больше, то 1% считается с разницы между потенциальным доходом и необлагаемой суммой в 300 тыс. руб.

Допустим, потенциальный годовой доход установлен 250 тыс. руб. Так как 250 тыс. руб. меньше 300 тыс. руб., то 1% не рассчитывается. Если же, например, потенциальный доход 500 тыс. руб., то придётся заплатить 2 тыс.руб. доп. взносов (500 – 300)*1%.

Система налогообложения. ЕНВД (вменёнка).

База, с которой рассчитывается 1%. Вменённый доход – 300 тыс. руб.

Пример. Алгоритм аналогичен расчёту на ПСН.

Открыв ИП, ведите весь учёт в специальных сервисах. Их сейчас много: для начинающих предпринимателей, не имеющих в штате бухгалтеров, для среднего и крупного бизнеса, под конкретный вид деятельности и универсальные, дешёвые и подороже.

Многие предприниматели выбирают облачный сервис «Моё дело». Это полноценная интернет-бухгалтерия с возможностью вести учёт по всем участкам финансово-хозяйственной деятельности компании при любой системе налогообложения.

Вы сможете без проблем организовать учёт производства, выставлять счета, подготавливать закрывающие документы по сделкам, формировать и отправлять отчётность, вести расчёты с персоналом, проводить сверку с налоговой и много чего ещё. И всё это онлайн, из любого места, где есть интернет.

При необходимости «Моё дело» без проблем интегрируется с любыми сторонними сервисами. Если возникают какие-либо вопросы, то к услугам клиентов круглосуточная поддержка.

Рекомендую попробовать. Тем более, сделать это можно совершенно бесплатно.