Декларация 3-ндфл: как заполнить самостоятельно? инструкция

Содержание:

- Новая форма декларации 3-НДФЛ в 2020 году

- Как подать заявку в ФИАС

- Вопросы и ответы

- Раздел 2 “Расчет налоговой базы …” декларации 3-НДФЛ

- Перечень кодов доходов для заполнения 3-НДФЛ

- Шаг 1. Заполняем титульный лист 3-НДФЛ

- 3-НДФЛ Пример заполнения декларации за 2020. Как правильно заполнить форму в 2021 году

- Камеральная проверка декларации 3-НДФЛ: что это и сколько она длится?

- Заполняем приложение 3 декларации.

- За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

- Как «заявить» о себе

Новая форма декларации 3-НДФЛ в 2020 году

В 2019 году физ.лица сдавали 3-НДФЛ по форме, которая содержалась в Приказе ФНС России №ММВ-7-11/569@. С 1 янв. 2020 года в данный бланк внесены корректировки приказом №ММВ-7-11/506@ от 07.10.2019.

Перед заполнению налоговой отчетности рекомендуем проверить, тот ли бланк заполняется. Во-первых в правом верхнем углу должны стоять реквизиты указанных выше приказов, утвердивших саму форму декларации и изменения в ней. Во-вторых надо проверить правильность штрих-кодов в левом верхнем углу каждой страницы. С начала 2020 года они изменились. Новые штрих-коды можно найти в таблице в данной статье ниже.

Необходимость обновления формы 3-НДФЛ вызвана внесения некоторых поправок в НК РФ в 2019 году.

Если же бланк скачан с интернета, то актуальность нужно проверять в первую очередь. В нашей статье можно скачать правильный бланк декларации 3-НДФЛ в excel.

Представленный бланк сдается в отделение налоговой службы в следующих целях:

- ИП для отражения данных о прибыли по предпринимательской деятельности;

- физ.лицо для оформления вычета и возврата налога (при наличии расходов на приобретение недвижимости, оплату медикаментов, медицинских или учебных услуг);

- физ.лицо для самостоятельного выполнения налоговой обязанности по перечислению НДФЛ с доходов, с который в отчетном году налог не был удержан в силу различных причин.

В зависимости от причины заполнения 3-НДФЛ, сроки сдачи меняются. Для уплаты налога и отражения доходов крайняя дата подачи декларации и сопутствующих документов — 30 апреля 2020 года за 2019 год. Для оформления имущественного или социального вычета сроки оформления и подачи 3-НДФЛ не ограничены, то есть обратиться в ФНС можно в любой день 2020 года за прошедший год.

Скачать бланк и образцы заполнения за 2019 год

Ниже представлена правильная форма декларации, а также примеры оформления отчета в различных случаях.

Образец заполнения декларации за 2019 год:

- для ИП;

- при продаже недвижимого имущества;

- при продаже движимого имущества;

- при покупке жилья;

- при погашении ипотечных процентов.

Что изменилось в налоговом отчете о доходах физического лица?

Не все декларанты заметят изменения в новой форме 3-НДФЛ, так как они не столь значительны, количество страниц не изменилось, разделы и приложения остались те же, несколько обновилось их внутреннее содержание и штрих-коды всех страниц.

Корректировки затронули:

- приложение 2 (отражение выплат от иностранных лиц);

- приложение 5 (исчисление социального вычета для граждан);

- приложение 7 (исчисление имущественного вычета для физ.лиц).

Плюс скорректировы штрих-коды, их новые и старые значения можно увидеть в таблице ниже, по ним следует проверять актуальность бланка 3-НДФЛ, которые приготовлен для заполнения:

Что изменилось во 2-ом приложении:

- поле 071 — поменялась формулировка при сохранении смысла, по-прежнему в данном поле нужно показывать поступления от иностранной ликвидируемой фирмы, с которых не удерживается НДФЛ в соответствии с п.60 ст.217 НК РФ;

- поле 072 — аналогично, скорректировано лишь наименование поля — отражать следует поступления от распределенной прибыли иностранной компании, которые не облагаются налогом согласно п.60.1 ст.217 НК РФ;

- поле 073 — добавлено с 2020 года для отражения доходов согласно п.66 ст.217 НК РФ, с которых не взимается НДФЛ;

- поле 074 — бывшее поле 073, где поясняется правила распределения прибыли компании.

Что изменилось в 5-ом приложении:

- поле 140 — раньше в этой строке указывались расходы на услуги по лечению и оплата медикаментов и лекарств, теперь нужно отражать только затраты на оплату медицинских услуг (лечения);

- поле 141 — добавлено с 2020 года для отражения обособленно данных о том, сколько денег было потрачено на лекарства по рецептам. Причем если раньше можно было только учитывать затраты на определенный перечень лекарств, то сейчас включать в расходы можно траты на все виды лекарственных препаратов, если они куплены по врачебному официальному рецепту и сохранились чеки об их покупке.

В остальное приложение формы 3-НДФЛ не изменилось.

Что изменилось в 7-ом приложении:

- поля 030 и 031 — пункт 1.3 теперь содержит две строки вместо одной, теперь, помимо кода номера объекта, нужно также указывать способ приобретения (готовый объект или строительство), поле 031 нужно заполнять только в случае, когда в строке 010 стоит код 1 или 7;

- скорректированы номера полей в связи с появлением новой строки 031 — прежнее 031 поменялось на новое 032, а прежнее 032 на 033.

Больше никаких исправлений в новом бланке 3-НДФЛ нет. Введенные корректировки заметят не все налогоплательщики подоходного налога, однако для заполнения все равно нужно использованный правильную форму налоговой декларации.

Как подать заявку в ФИАС

Функционал личного кабинета позволяет получать актуальные сведения из Государственного адресного реестра (ГАР), сформированного ФНС. Содержащаяся на портале ФИАС информация является актуальной и достоверной, так как она постоянно обновляется.

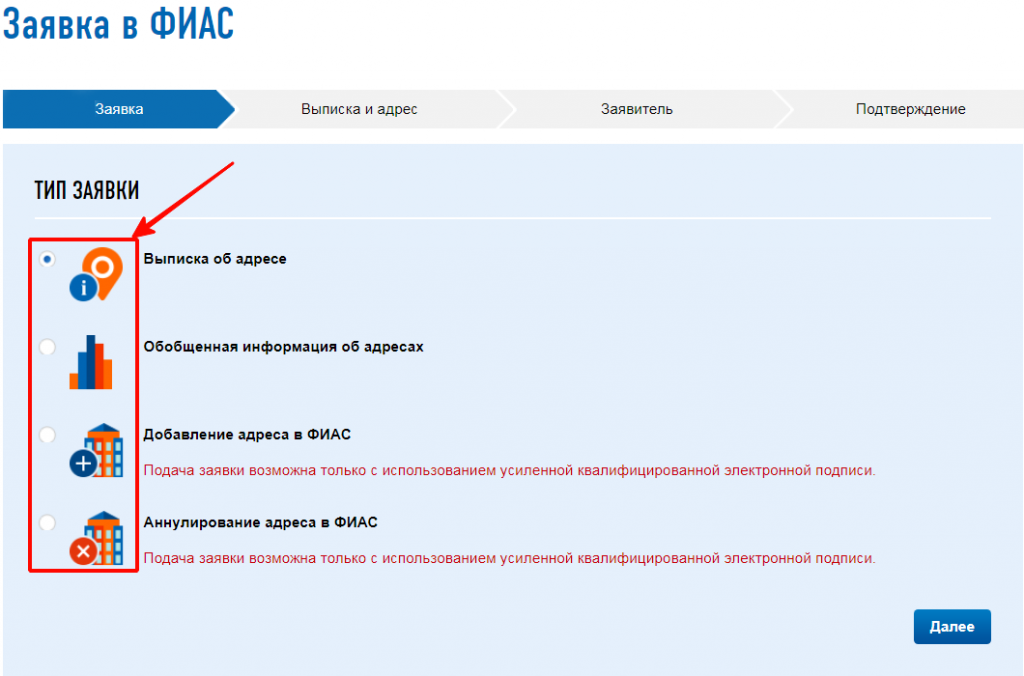

После авторизации в личном кабинете Вам необходимо на главной странице выбрать формат заявки из предложенного списка:

- Выписка из госреестра может предоставляться как на бумажном носителе, так и в электронном виде. Оба варианта будут являться юридически значимыми документами. При этом стоит учитывать, что электронный вариант выдаётся на безвозмездной основе, а бумажные документы необходимо оплатить. Стоимость услуги напрямую зависит от количества листов.

- Обобщённая выписка из ГАР предоставляется либо в электронном виде на электронный адрес получателя, либо в виде ссылки на сам реестр, находящийся на сайте ФИАС.

- Заявки на добавление и аннулирование сведений направляются только при наличии ЭЦП.

Выписка об адресе

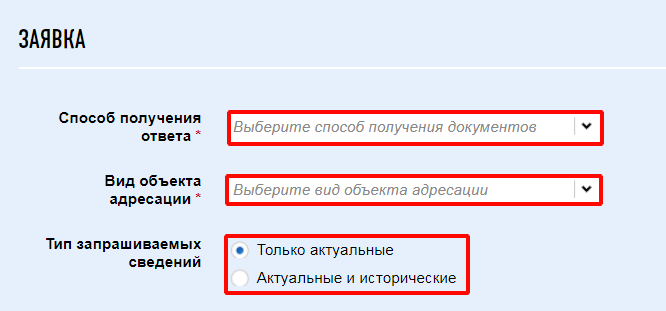

В том случае, когда был выбран вариант “Выписка об адресе”, откроется анкета, где необходимо заполнить все поля. Сперва выбирается способ получения информации из ФИАС:

- Электронный документ на E-mail пользователя (бесплатно).

- Бумажный вариант документа, получаемый в территориальном органе фискальной службы (на платной основе).

- Ссылка на реестр, расположенный на сайте ФИАС (бесплатно).

- Заказное письмо с бумажным документом, высылается Почтой России (платная услуга).

Во второй строке требуется выбрать вид искомого объекта из предложенного списка:

- Земельный участок.

- Сооружение.

- Здание.

- Помещение.

- Объект.

Не забудьте установить тип сведений: актуальный и расположенный в архивах службы.

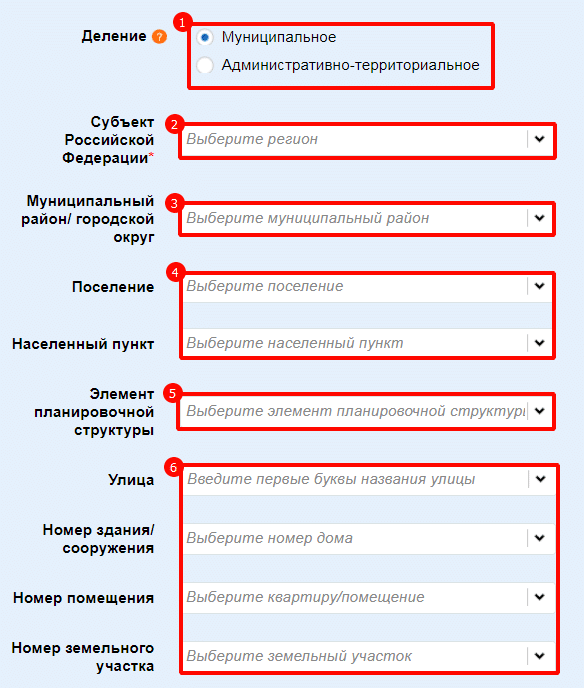

Следующий блок заявки требует внесения точных сведений по искомому объекту:

- Выбор территориального деления местоположения объекта.

- Область, республика, край или город.

- Район или округ.

- Населённый пункт.

- Гаражные кооперативы, коллективные сады и садовые товарищества отмечаются в пункте “Элементы планировочной структуры”.

- Полный адрес.

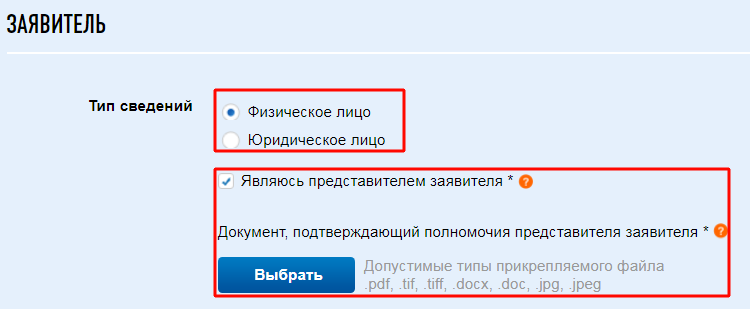

На следующем шаге вводятся сведения по самому заявителю, где нужно указать физическое или юридическое лицо. Если Вы указываете “Доверенное лицо”, то потребуется загрузить в систему подтверждающие документы: паспорт и доверенность.

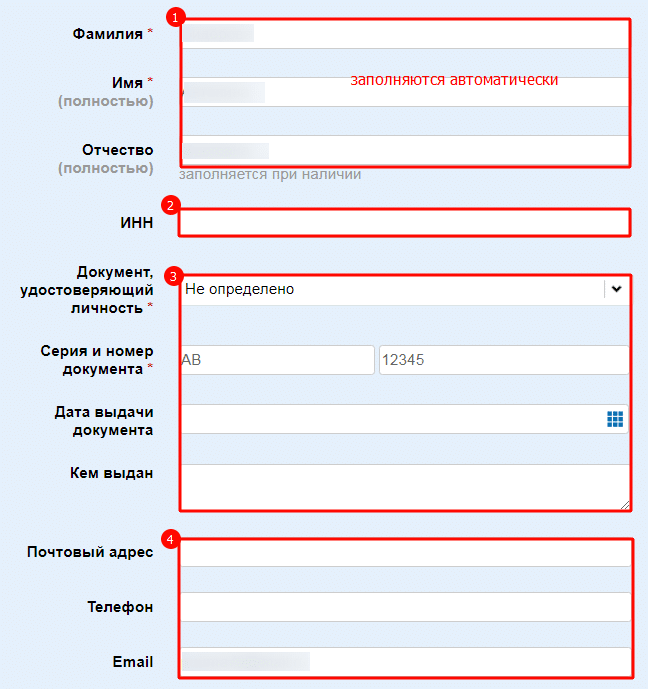

Ниже располагается блок личной и контактной информации, в котором требуется заполнить все поля:

- Индивидуальные сведения (заполняются автоматически по данным личного кабинета ФИАС).

- ИНН.

- Вид документа.

- Полные данные по выбранному документу.

- Контактная информация.

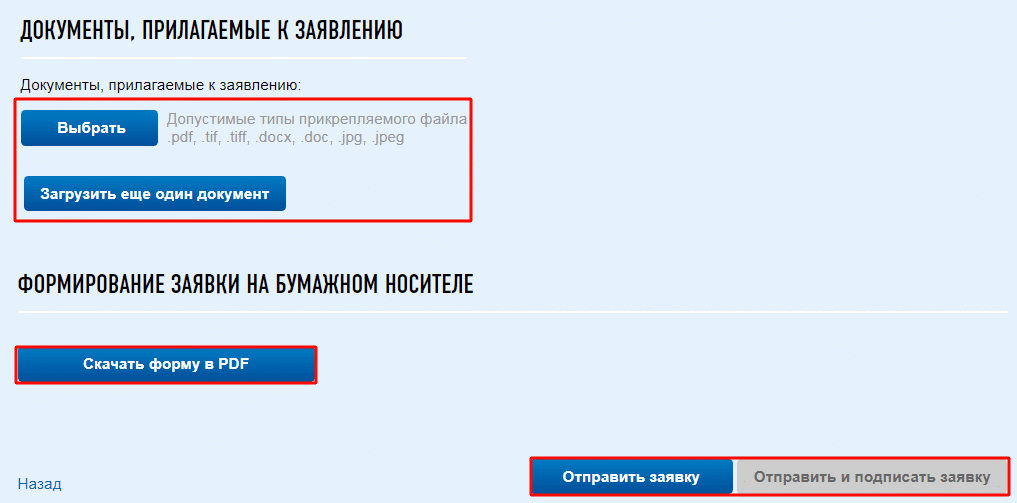

В нижней части заявления допускается присоединение электронных документов. Заявку также можно распечатать на бумажном носителе.

Физические лица могут просто отправить документ на рассмотрение в ФИАС, а для организаций потребуется сперва подписать, а затем направить заявку.

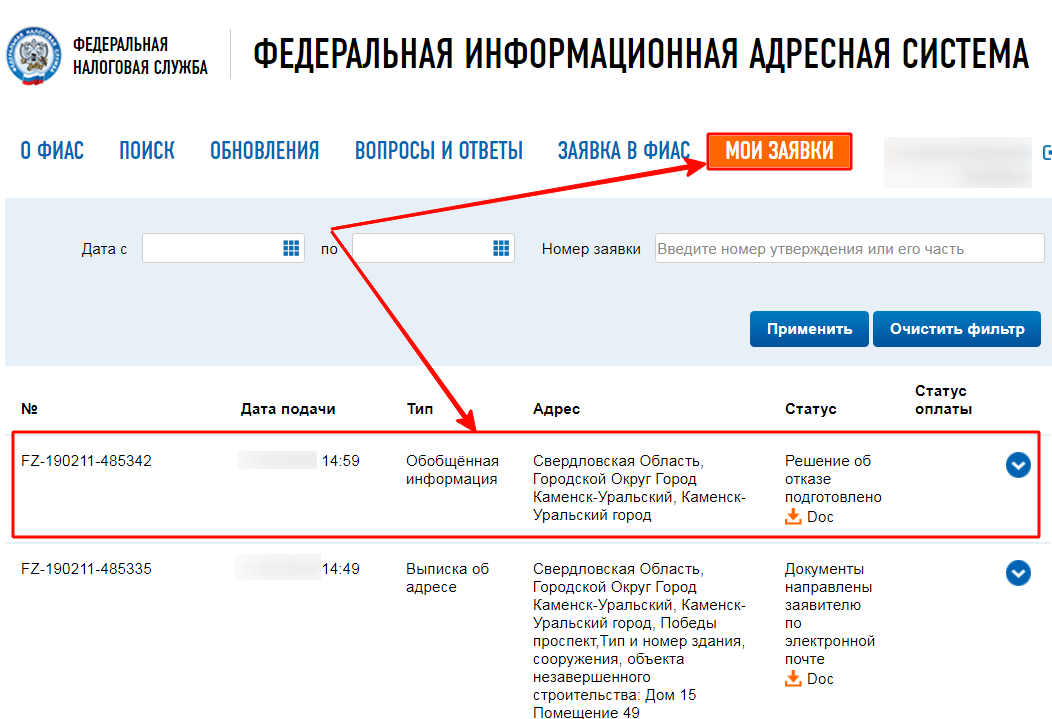

Рассмотрение и подготовка документа в электронном виде длится до 5 рабочих дней. Но чаще всего эта процедура занимает несколько минут. Поэтому лучше отслеживать статус через личный кабинет ФИАС, выбрав в верхнем меню раздел “Мои заявки”.

Заявки в муниципалитет

Организации и граждане имеют возможность получения документов через личный кабинет ФИАС в двух видах:

- Электронный. Услуга оказывается бесплатно, а полученный документ наделён той же юридической силой, что и бумажный носитель.

- Бумажный. Выдаётся только после оплаты госпошлины. Стоимость зависит от количества листов.

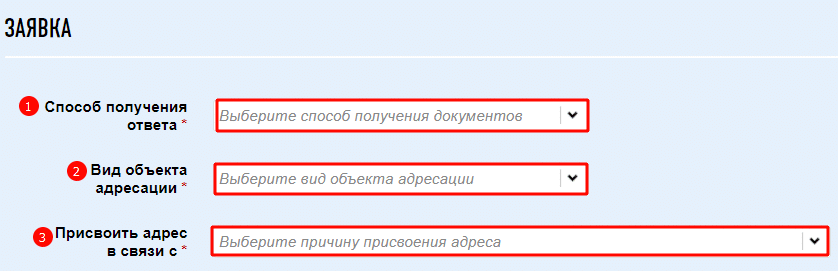

Юридические и физические лица могут направлять заявления в муниципалитеты через личный кабинет ФИАС для присвоения и аннулирования адреса объекта. В этом случае необходимо заполнить следующие поля:

- Вариант направления ответа от ФИАС.

- Вид объекта, которому присваивается адрес.

- Причина присвоения адреса.

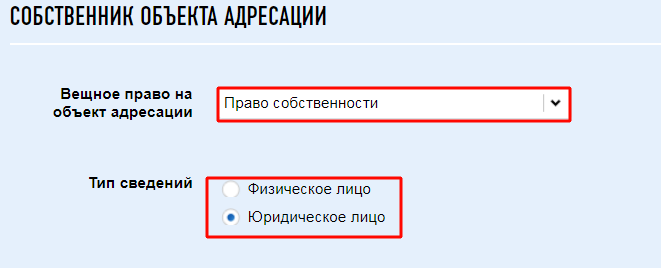

В блоке “Собственник объекта адресации” необходимо указать следующие данные:

- Выбрать право собственности.

- Указать тип собственника: физическое или юридическое лицо.

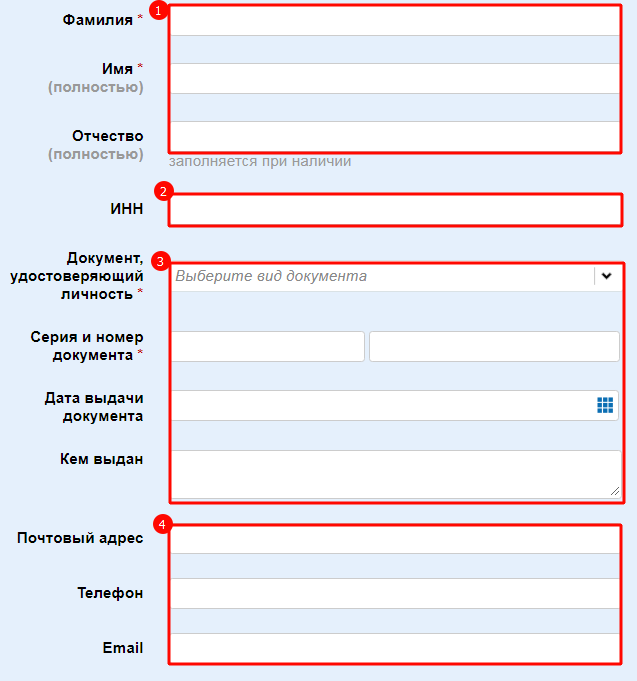

В зависимости от выбранного типа собственника ниже отображается анкета, которую требуется полностью заполнить (пример дан на физическое лицо):

- Указать полностью фамилию, имя и отчество владельца объекта.

- Ввести ИНН собственника.

- Выбрать документ, удостоверяющий личность и внести сведения из него с соблюдением всех регистров, как в самом документе.

- Указать контактную информацию.

Внизу нужно дать своё согласие на обработку данных и подтвердить достоверность внесённых данных.

Вопросы и ответы

Сколько времени длится налоговый период?

Налоговый период зависит от типа налога и порядка его уплаты. Для НДФЛ период всегда составляет один календарный год.

От чего зависит размер ставки НДФЛ?

Размер ставки зависит от вида дохода и категории налогоплательщика:

- 9% — для дивидендов, полученных до 2015 года, процентов по облигациям с ипотечным покрытием, доходов учредителей доверительного управления ипотечным покрытием

- 13% — для доходов, полученных от любой трудовой деятельности, продажи имущества, бизнеса и некоторых других. По этой ставке облагается налогом большинство доходов в России

- 15% — для дивидендов от российских организаций, полученные людьми, которые не являются налоговыми резидентами страны

- 30% — для прочих доходов людей, которые не являются налоговыми резидентами страны

- 35% — для выигрышей и призов, доходов от банковских вкладов и вложений в кредитные потребительские кооперативы (если их размеры превышают установленные законом нормы)

Можно ли получить по одной декларации сразу несколько вычетов?

Да, по одной декларации можно заявить несколько вычетов – например, имущественный и социальный. При этом их общая сумма не должна быть больше уплаченного вами налога.

Кто такой налоговый агент?

Это человек или организация, который исчисляет, удерживает и переводит в бюджет налоги с определенной операции – например, с дохода, полученного другим человеком. В случае с НДФЛ, в роли агента выступает организация, от которой человек получил доход. Например, если вы трудоустроены официально, то вашим агентом является работодатель – он удерживает и перечисляет в бюджет подоходный налог с вашей зарплаты.

Сколько раз в году можно подать декларацию?

Подать 3-НДФЛ можно только один раз в год. Если нужно уточнить определенные сведения, то заполняется так называемая корректирующая декларация. В нее добавляется вся необходимая информация, а на титульном листе ставится соответствующая пометка.

Я заполнил декларацию от руки, могу ли я ее направить в ФНС в электронном виде?

Направить в налоговую службу в электронном виде можно только декларацию, заполненную в программе или на сайте ФНС. Декларацию, заполненную от руки, нужно направить в отделение инспекции – лично или по почте.

Раздел 2 “Расчет налоговой базы …” декларации 3-НДФЛ

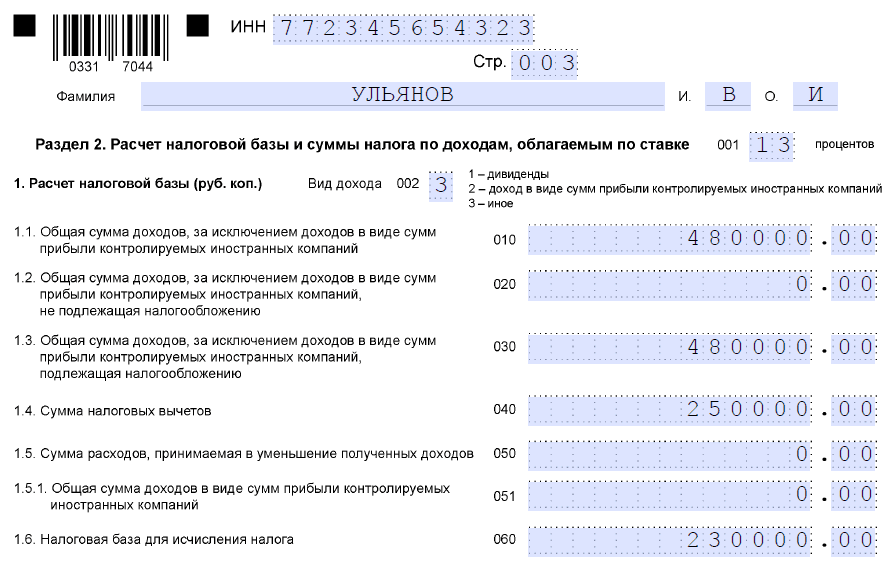

Этот раздел заполняют по данным Приложения 1 и 6. По сути вам нужно правильно перенести цифры из этих приложений в Раздел 2.

Но прежде всего впишите некоторые дополнительные данные. По строке 001 — ставку налога: 13 если вы резидент или 30 если вы нерезидент. В строку 002 “Вид дохода” — цифру 3.

В строку 010 и 030 (пункт 1.1. и 1.3. “Общая сумма доходов …”) вписываем ту сумму дохода, которая указана у вас в строке 070 Приложения 1.

По строке 040 (пункт 1.4. “Сумма налоговых вычетов”) указываем вычеты из строки 160 (пункт 10 “Общая сумма …”) Приложения 6.

По строке 060 (пункт 1.6. “Налоговая база …”) приводим разницу между доходами (строка 010) и вычетом или расходами (строка 040). Причем такая разница может быть только положительной (доходы больше расходов). Если доходы равны расходам или вычету, то в строку 060 вписываем ноль.

Напомним, что отрицательной разницы быть не может в принципе. Она либо положительная, либо нулевая. Связано это с теми ограничениями о которых мы уже говорили. Вычет или расходы, которые уменьшают доход при расчете налога, не могут быть больше дохода (смотрите порядок заполнения Приложения 6). Они или меньше или равные ему.

Предположим вы продали машину за 480 000 руб. Доход вы уменьшаете на вычет (250 000 руб.). В результате доход, облагаемый налогом, равен 230 000 руб. (480 000 — 250 000). В разделе 2 будут такие цифры:

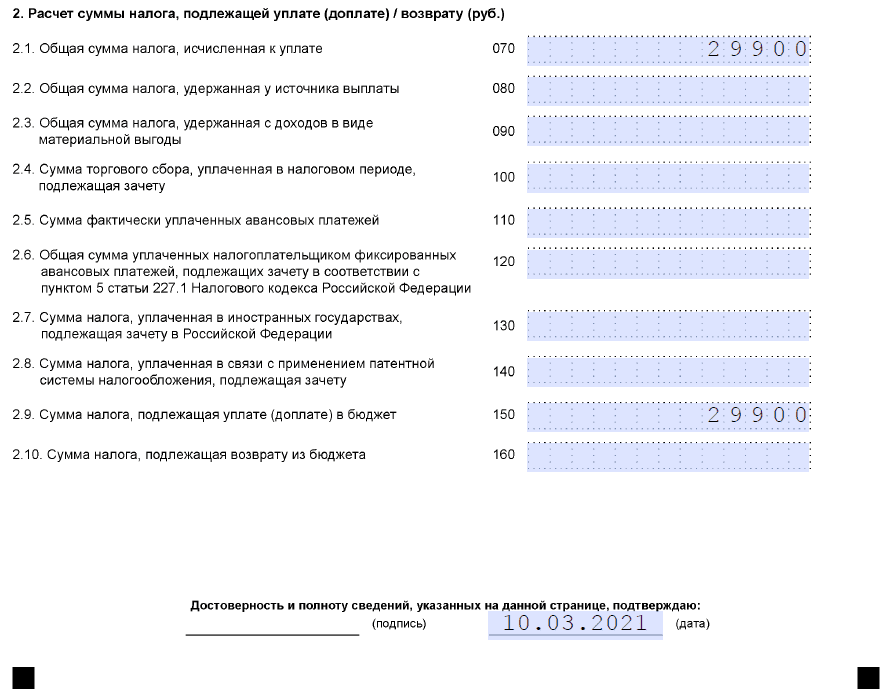

Дальше нужно рассчитать налог. Это сделать очень просто. Нужно налоговую базу (показатель строки 060) умножить на ставку налога (показатель строки 001). Результат вписываем в строку 070 (пункт 2.1. “Общая сумма налога, …”).

Если налоговой базы нет и в строке 060 стоит ноль, то и в строку 070 вписываем ноль. В строках 080 — 140 и строке 160 ставим нули, прочерки или их не заполняем.

По строке 150 (пункт 2.9 “Сумма налога, подлежащая уплате …”) показываем ту же цифру, которую мы вписали в строку 070. Если там стоит ноль, то ноли ставим и в строку 150.

Вернемся к предыдущему примеру. Если налоговая база получилась 230 000 руб., то налог равен 29 900 руб. (230 000 руб. х 13%). Раздел 2 будет заполнен так:

Раздел 2 готов. Можно заполнить раздел 1.

Перечень кодов доходов для заполнения 3-НДФЛ

Из приложения №4 к приказу ФНС ясно, какой вид дохода указать в 3-НДФЛ при налоговом вычете, это важно для корректного применения правил. Вот таблица обновленных кодов:

|

Код |

Наименование |

|---|---|

|

01 |

Доход от продажи жилых домов, квартир, комнат (включая приватизированные жилые помещения), дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

|

02 |

Доход от продажи жилых домов, квартир, комнат (включая приватизированные жилые помещения), дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

|

03 |

Доход от продажи иного имущества (за исключением ценных бумаг) |

|

04 |

Доход от операций с ценными бумагами |

|

05 |

Доход от сдачи имущества в аренду (наем) |

|

06 |

Доходы в денежной и натуральной формах, полученные в порядке дарения |

|

07 |

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом |

|

08 |

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом, в том числе частично |

|

09 |

Доход от долевого участия в деятельности организаций в виде дивидендов |

|

10 |

Иные доходы |

|

11 |

Доход от продажи иного недвижимого имущества, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

|

12 |

Доход от продажи иного недвижимого имущества, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

|

13 |

Доход от продажи транспортных средств |

|

14 |

Доход в виде вознаграждения, полученного наследниками (правопреемниками) авторов произведений науки, литературы, искусства и авторов изобретений, полезных моделей и промышленных образцов |

|

15 |

Доход в виде выигрыша, выплачиваемого операторами лотерей, распространителями, организаторами азартных игр, проводимых в букмекерской конторе и тотализаторе |

|

16 |

Доход в виде выигрыша, выплачиваемого организаторами азартных игр, не относящихся к азартным играм в букмекерской конторе и тотализаторе |

|

17 |

Шаг 1. Заполняем титульный лист 3-НДФЛ

Начинаем с шапки. Здесь прописываем ИНН, указываем номер корректировки, налоговый период, код ИФНС. Если НД предоставляется в инспекцию впервые, то в поле «Номер корректировки» проставляем 000. Если ее сдают повторно, то указывают номер корректировки, учитывая хронологический порядок.

Сведения о налогоплательщике — физическом лице. Заполняем код страны. По общероссийскому классификатору стран мира России присвоен код 643. Если у человека нет гражданства, укажите 999.

- Для ИП — 720.

- Для лица, осуществляющего частную практику, например нотариусы, — код 730.

- Для адвокатов ставьте 740.

- Для физических лиц указывайте 760.

- Для фермеров — 770.

Далее заполните поля Ф.И.О., дату и место рождения.

Укажите информацию о документе, подтверждающем личность. Код вида документа заполните с учетом приложения №2 к порядку, как заполнить 3-НДФЛ за 2020 год (тот же приказ ФНС).

Затем проставьте статус налогоплательщика, пропишите номер контактного телефона.

Просчитайте и укажите число заполненных страниц налоговой декларации, затем подпишите титульный лист и укажите дату. Если заполнение осуществляется в электронном формате, потребуется электронный ключ — цифровая подпись.

3-НДФЛ Пример заполнения декларации за 2020. Как правильно заполнить форму в 2021 году

В соответствии со статьёй 216 НК РФ налоговым периодом по налогу на доходы физических лиц (НДФЛ) признается календарный год. Поэтому в 2021 году некоторым категориям налогоплательщиков — физических лиц. Нужно представить в налоговую инспекцию декларацию по форме 3-НДФЛ за 2020 год.

Сдать декларацию необходимо не позднее 30 апреля 2021 года (п.1 ст.229 НК РФ). Если предоставление декларации 3-НДФЛ является обязательным.

Граждане, претендующие на получение стандартных вычетов, социальных и имущественных налоговых вычетов, могут представить декларации по форме 3-НДФЛ (с приложением необходимых документов) в налоговый орган в течение всего года.

Камеральная проверка декларации 3-НДФЛ: что это и сколько она длится?

Под термином “Камеральная проверка” подразумевается сверка полученных данных по поданной декларации с имеющимися данными в ФНС и прикреплёнными документами (справки, чеки, договора и прочее). При этом специалисты не выезжают к налогоплательщику, а сверяют данные на месте.

Цель данной проверки заключается в выявлении или исключении ошибок и незаконной деятельности со стороны налогоплательщиков.

Специалисты фискального органа проводят данную процедуру в течение 3 месяцев. Если в форме 3-НДФЛ будут выявлены расхождения или ошибки, то инспектор ФНС позвонит по указанному на титульном листе декларации номеру и попросит дать пояснения или донести документы.

Заполняем приложение 3 декларации.

Строки 010 – 100 приложения 3 заполняются индивидуальными предпринимателями по суммам доходов, полученным от осуществления соответствующей деятельности. Предпринимательская деятельность имеет код 01.

По каждому виду деятельности указанные пункты приложения 3 заполняются отдельно. Расчет итоговых данных производится на последней заполняемой странице приложения 3.

|

Строки приложения 3 формы 3-НДФЛ |

Отражаемая информация |

|---|---|

|

010 |

Код вида деятельности в соответствии с приложением 5 к порядку заполнения |

|

020 |

Код основного вида предпринимательской деятельности в соответствии с Общероссийским классификатором видов экономической деятельности |

|

030 |

Сумма полученного дохода по каждому виду деятельности |

|

040 |

Сумма фактически произведенных расходов, учитываемых в составе профессионального налогового вычета, по каждому виду деятельности |

|

041 |

Сумма материальных расходов |

|

042 |

Сумма амортизационных начислений |

|

043 |

Сумма расходов на выплаты и вознаграждения в пользу физических лиц |

|

044 |

Сумма прочих расходов, непосредственно связанных с извлечением доходов |

|

050 |

Общая сумма дохода, которая рассчитывается как сумма значений показателя строк 030 по каждому виду деятельности |

|

060 |

Сумма профессионального налогового вычета, которая рассчитывается как сумма значений показателя строки 040 по каждому виду деятельности, или в размере 20 % от общей суммы доходов, полученных от предпринимательской деятельности (строка 030 x 0,20), если расходы, связанные с деятельностью в качестве индивидуального предпринимателя, не могут быть подтверждены документально |

|

070 |

Сумма фактически уплаченных авансовых платежей (на основании платежных документов) |

Налоговая декларация заполняется индивидуальными предпринимателями на основании данных книги учета доходов и расходов и хозяйственных операций индивидуального предпринимателя. Расходы, непосредственно связанные с получением доходов от предпринимательской деятельности, и в данном налоговом регистре, и в декларации формируются и отражаются одинаково: материальные расходы, расходы на оплату труда, амортизационные отчисления и прочие расходы. Данные берутся из разд. VI «Определение налоговой базы» (таблица 6-1) книги учета доходов и расходов.

Корректировка налоговой базы. Что касается строк 090 – 100 приложения 3 формы 3-НДФЛ, они подлежат заполнению только теми налогоплательщиками, которые произвели самостоятельную корректировку налоговой базы и суммы НДФЛ по итогам истекшего налогового периода согласно положениям НК РФ в случае применения в сделках с взаимозависимыми лицами цен товаров (работ, услуг), не соответствующих рыночным ценам:

-

в строке 090 указывается сумма скорректированной налоговой базы, если в отчетном налоговом периоде была осуществлена такая корректировка;

-

в строке 100 отражается сумма скорректированного налога, если в отчетном налоговом периоде была осуществлена корректировка налоговой базы.

Профессиональные вычеты.

Отметим, что разд. 6 «Расчет профессиональных вычетов» заполняется физическими лицами – налоговыми резидентами РФ, получившими доходы от источников в РФ или за пределами РФ. Тут же указывается общая сумма фактически произведенных и документально подтвержденных расходов по всем договорам гражданско-правового характера (строка 120), а также по всем источникам выплаты доходов, полученных налогоплательщиками в виде авторских вознаграждений и вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждений авторам открытий, изобретений, полезных моделей и промышленных образцов (строка 130). Общая сумма расходов по авторским вознаграждениям, вознаграждениям за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждениям авторам открытий, изобретений и промышленных образцов в пределах норматива указывается в строке 140. Итог подводится в строке 150 путем сложения значений показателей строк 120 – 140. Ранее эти данные приводились в листе «Ж».

За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

Ниже подробнее остановлюсь на каждом из типов доходов. Это пока не подробная инструкция, а лишь общие этапы, с которыми столкнется каждый.

Дивиденды

Для этой категории код 1010. Этот налог на доход, полученный за рубежом в идеале не превышает 13% для стран, с которыми у РФ есть соглашение об отсутствии двойной уплаты налогов. Но и здесь есть нюансы:

- Если подписывалась форма W-8BEN, то в США, например, с вас спишут лишь 10%. Останется подтвердить факт уплаты налога в Америке, и доплатить остаток в 3% в России.

- Если эту форму не подписывали, налог составит уже 30%. Если подтвердите факт его уплаты, то в РФ доплачивать не нужно ничего.

W-8BEN – не универсальный документ, подходит только для США. Если покупаете акции, эмитированные в другой стране, то и налогообложение зависит от государства, в котором они зарегистрированы. Если у РФ нет соглашения о двойном налогообложении, то и платить НДФЛ придется дважды.

Сложность в том, чтобы подтвердить факт уплаты налога в США. Брокер выдает 2 документа:

- Отчет, в котором указывается удержанная с вашего дохода сумма.

- Форму 1042-S. В ней фигурирует тот же налог, что и в предыдущем пункте.

Тонкость в том, что нет гарантии, что в ИФНС примут эти документы как доказательство того, что указанный налог реально уплачен в США. Соответствующее подтверждение выдает только IRS (американский аналог нашего ФНС) и вам эту бумагу не выдадут.

Решение зависит от конкретного работника ИФНС. При подаче отчета удержанный налог указывайте как уплаченный и надейтесь на то, что все решится в вашу пользу. Но морально рекомендую подготовиться к тому, что придется платить полноценные 13% вместо 3.

Как «заявить» о себе

Заявление на поступление показывает, какими направлениями интересуется абитуриент. В этом документе обязательно указывается вуз, направление подготовки, форма обучения и другие важные данные, которые мы еще упомянем.

Оформить заявление можно по-разному: каждый вуз самостоятельно формирует бланк. Вот, какие сведения вносятся в заявления независимо от того, какого именно выглядит форма:

- Паспортные данные. ФИО заявителя, дата и место рождения, адрес прописки.

- Адрес текущего проживания.

- Направления подготовки, на которые хочет поступить абитуриент.

- Форма обучения: заочная, заочно-очная или очная. Абитуриенты участвуют в общем конкурсе, если направление предусматривает бюджетную и коммерческую формы обучения.

- Информация о дипломе, который подтверждает школьное образование.

- Баллы ЕГЭ по предметам, необходимым для поступления на выбранные направления.

- Сведения о льготах, дипломах олимпиад, личных достижениях и бумагах, их подтверждающих (они подаются вместе с заявлением).

- Информация о необходимости общежития.

- Наличие военного билета и необходимость отсрочки от армии для юношей в призывном возрасте.

Поставив подпись, абитуриент подтверждает, что он предоставляет подлинные сведения, направляет заявление не более чем в 5 вузов России, осведомлен о сроках предоставления оригиналов в случае зачисления, прочел правила апелляции по ДВИ и согласен на обработку персональных данных.

К заявлению нужно приложить: копию паспорта, копию аттестата или диплома, фотографию 3×4 (точный формат указывается на сайте вуза), медсправку по форме 086у, результаты ЕГЭ, дипломы, подтверждающие достижения, а также документы, подтверждающие льготы абитуриента.

В 2021 году заявление можно направить в приемную комиссию дистанционно — по почте, электронно или через сервис «Поступление в вуз онлайн» на Портале госуслуг. Возможно, у абитуриента будет возможность свериться с образцом заполненного заявления

Важно быть внимательным, а других проблем с заявлением возникнуть не должно

Стоит ли поступать в вуз онлайн через Госуслуги?

29 янв

27308

28

Читать позже

Но бывают случаи, когда приемная комиссия специально дает абитуриенту некорректную информацию. Например, указывает, что он может подать 6-е заявление в российский вуз, если не будет претендовать на бюджетное место. Это не так — максимальное количество заявлений фиксировано и не зависит от формы обучения.

Кроме того, подавая заявление лично, стоит обращать пристальное внимание на каждое поле и галочку. Если член приемной комиссии пытается убедить абитуриента, что просьбу о предоставлении общежития можно заявить позднее, поддаваться не стоит

Количество требуемых мест определяется именно по заявлениям на прием.